Mit hozhat 2024?

Vámos Balázs - 2024.01.04

Vámos Balázs - 2024.01.04

A tőzsdén természetesen senkinek sincs varázsgömbje, így a jövőt sem lehet megjósolni. Az új év kezdetén azonban érdemes megállni egy pillanatra és holisztikus perspektívából ránézni a tőzsdékre és a gazdaságra, hogy a jelenleg zajló folyamatok merre tartanak és ennek hatásaként milyen mozgásokra van nagyobb valószínűség.

Ebben a bejegyzésben is ezt szeretném megvalósítani, hogy a jelenlegi információkból kiindulva olyan lehetőségeket vázoljak fel, amelyeknek szerintem nagyobb a valószínűsége az átlagosnál. Ez tehát semmiképp sem egy befektetési tanács 2024-re, hanem pusztán egy gondolatébresztő bejegyzés, hogy mire érdemes talán figyelni az idei évben.

2024 origója

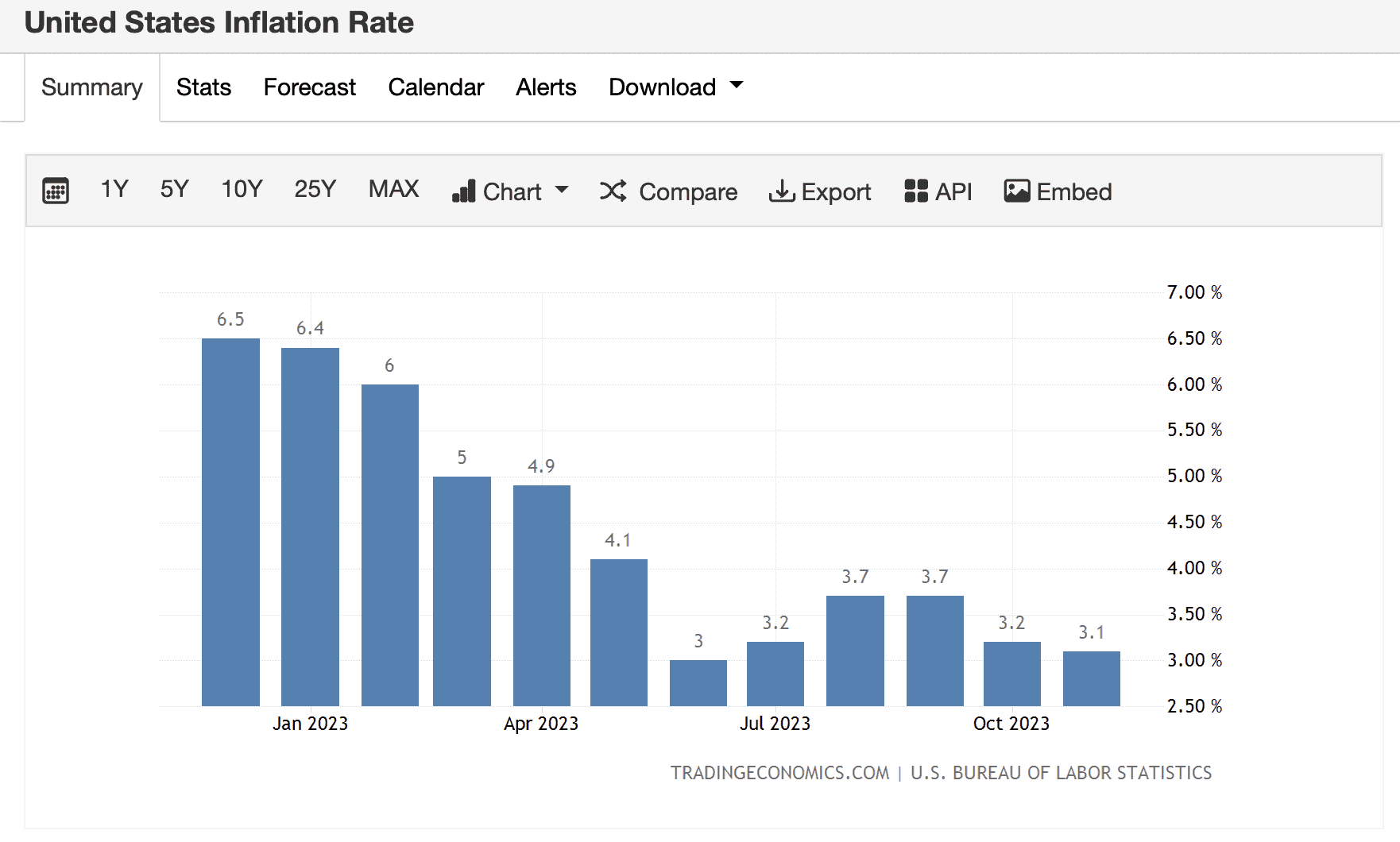

Az idei év legfontosabb kérdése szerintem, hogy sikerült-e valóban letörni az inflációt? A mostani várakozások szerint nagyon úgy tűnik, hogy igen, azonban ebben a nagy inflációs csökkenésben erősen közre játszott az energiaárak esése. A földgáz árfolyama például 2023-as nyitóárhoz képest jelenleg 31%-kal tartózkodik lentebb. Az olaj világpiaci ára jelenleg ott tartózkodik, ahol volt 2023 elején, azonban a trend itt is csökkenő.

A munkaerőpiac feszítettsége sem enyhült -ami érdemben tudna segíteni az infláción- így szerintem az infláció újbóli emelkedése egy olyan esemény, amit a piac nem áraz, miközben a valószínűsége nem elhanyagolható.

2023 tavaszán láthattunk egy nagyobb inflációs csökkenést, illetve kora nyáron május-június tájékán, így idén ezekben a hónapokban a bázis hatás miatt jóval nagyobb esélye van egy magasabb inflációs mutató megjelenésének, mint ahogy azt a piac szerintem árazza.

Ha az infláció mégsem tér vissza, és ezt a FED is hasonlóan látja, akkor a következő pont, amire figyelni kell majd az a kamatpálya alakulása.

A piaci szereplők idénre 1-1,5%-os kamatcsökkentést prognosztizálnak a FED részéről, ami segíthetné a részvénypiacok emelkedését. Ha ettől nagyobb mértékben vágna kamatot a FED, akkor az további fűtőolaj lehetne a piacok számára. Ha viszont az infláció réme visszatérne és a FED kivárna a kamatvágással, akkor az a piacok számára a kézifék behúzását jelentené, ahonnan jöhetne egy nagyobb korrekció is.

Ezeken túl pedig nem szabad elfeledkezni az amerikai elnökválasztásról sem, ami november második keddjén lesz majd esedékes. Úgy tűnik, hogy Trump újra ringbe száll az elnöki posztért, ami biztosan nagyobb volatilitást fog hozni a piacra. Szerintem már nyár vége fele éreztetheti a hatását az elnökválasztás körüli izgalom és bizonytalanság, de természetesen az októberi-novemberi hónapokban számíthatunk majd igazi rallyra a tőzsdéken.

A piacok fő hangulatát tehát ezen események és gazdasági mutatók fogják szerintem meghatározni, azonban vannak olyan lehetőségek, amelyek egy jobb hangulatban talán kiemelkedően teljesíthetnek.

Mi hozhat akkor jó hozamot?

MI az egészségért

Az első, amit megemlítenék az egészségügy. A mesterséges intelligencia megjelenése az elmúlt években leginkább a kreatív munkákban (képalkotás, szövegírás) jelentett nagyobb forradalmat, azonban az MI ugyan ilyen -ha nem még nagyobb- forradalmat robbanthat ki az egészségügyben.

A diagnosztikában az MI-re alapuló képi felismerés sokkal jobb hatékonysággal lesz képes kiszűrni a kezelésre szoruló elváltozásokat a páciens felvételein, mint egy emberi orvos.

Ezen túl a gyógyszerkifejlesztés hosszú és igen költséges útját is lerövidítheti az MI. Továbbá ennek hatására elképzelhető, hogy a hosszú évek óta emlegetett személyre szabott gyógyítás is hatalmas ugráson fog keresztül menni, aminek a hátterét szintén az MI adhatja, ugyanis ekkora adatmennyiséget csak ezzel lehet hatékonyan feldolgozni.

Sok egészségügyi forradalomnak eddig nem is a tudás hiánya, hanem sokkal inkább a számítási kapacitás szabott gátat, ami, mint tudjuk Moore-törvénye alapján 18 havonta megduplázódik. A számítási kapacitás növekedése és az MI megjelenése szerintem 2024-ben egy nagy lökést adhat az egészségügyi szektornak és az ezzel szorosan összekapcsolódó biotechnológiai szektornak is.

Osztalékból szabadon

A másik nagy trend idén szerintem az osztalékfizető részvények felértékelődése lehet. Ha egy vállalat ugyanis relatíve magas osztalékot fizet és ebben nem következik be változás, akkor a FED kamatcsökkentésével egyetemben az adott vállalat árfolyama felértékelődne, hiszen az általa fizetett „biztos” osztalék értéke is emelkedne.

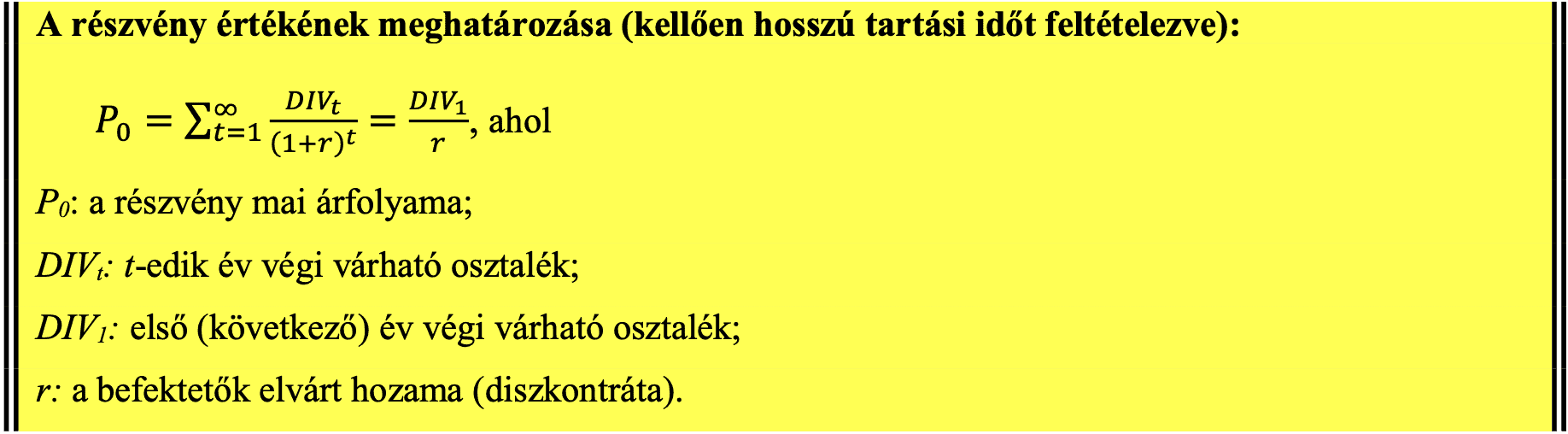

A részvényértékelési modellekben való bolyongás nélkül vegyük a legegyszerűbb képletet, ahol kellően hosszú tartási periódust feltételezünk.

Ebben az esetben a részvény értékének meghatározása felírható az alábbi képlettel:

Árfolyam = osztalék/kamatláb

Forrás: Szládek Dániel – A részvénybefektetések világa és a CAPM-modell, http://eta.bibl.u-szeged.hu

Ebből látható, hogy amennyiben a tört számlálója változatlan is marad (tehát nem növekszik az osztalék) és mindeközben csökken a kamatláb (r), akkor a tört értéke emelkedni fog, tehát a részvény árfolyamának is emelkednie kellene.

Nyilván ez egy nagyon leegyszerűsített képlet, de talán a lényeget megragadva jól példázza, hogy az osztalékfizető részvények árfolyama miért emelkedhet egy csökkenő hozamkörnyezetben.

Érdemes tehát olyan részvények után kutatni, amelyek az alapkamatot meghaladó osztalékhozammal rendelkeznek és az alap értékeltségi mutatójuk nincs az egekben (pl.: P/E, P/B mutatók.)

Európa

A harmadik szektor pedig, amire érdemes figyelmet fordítani az az európai piac, ezen belül is a feltörekvő régió. A lengyel, román, magyar, görög piacok a háború kirobbanásakor egy hirtelen lezajló nagy mértékű esést szenvedtek el, amiből nem teljesen sikerült még talpra állniuk.

A háború csöndesedésével, egy esetleges béke megszületésével ezek a régiók jelentős felértékelődésen mehetnének át. Úgyhogy szerintem a hazai papírokat sem szabad kihagyni egy befektetési portfólióból. Ha valaki pedig lengyel, román, görög piacba szeretne befektetni, akkor ott is lehet egyedi részvényeket keresni, de vannak jó alapok, amelyek lekövetik ezek mozgását. (Hazai szereplők közül a HOLD és a Concorde is rendelkezik ilyen alapokkal, érdemes szétnézni a lehetőségek között.)

Ezek tehát az én várakozásaim az idei évre. A fentebb említett szektorokban, részvényekben próbálok majd nagyobb hangsúllyal befektetési lehetőséget keresni, ezekben alakulhat ki ugyanis szerintem egy nagyobb trend. Mellette persze a makro folyamatok alakulását figyelemmel követve és ahhoz alkalmazkodva gondolom újra az itt is említett ötleteimet, ugyanis bármikor jöhet egy-egy váratlan esemény.

2024-re tehát azt tudom tanácsolni mindenki számára, hogy próbáljon meg alkalmazkodni a gazdasági környezet alakulásához és próbáljon nagyobb trendeket megállapítani a piacon, ne vesszen el a napos mozgásokban!

Sikerekben gazdag új évet kívánok Mindenkinek!

A jelen oldalon található információk és elemzések a szerzők magánvéleményét tükrözik. A jelen oldalon megjelenő írások nem valósítanak meg a 2007. évi CXXXVIII törvény (Bszt.) 4. § (2). bek 8. pontja szerinti befektetési elemzést és a 9. pont szerinti befektetési tanácsadást.

Bármely befektetési döntés meghozatala során az adott befektetés megfelelőségét csak az adott befektető személyére szabott vizsgálattal lehet megállapítani, melyre a jelen oldal nem vállalkozik és nem is alkalmas.

Az egyes befektetési döntések előtt éppen ezért tájékozódjon részletesen és több forrásból, szükség esetén konzultáljon személyes befektetési tanácsadójával!