A vagyonépítés titka

Az anyagi függetlenség elérésére nagyon sokan áhítoznak, azonban nagyon kevesek hajlandóak érte tenni is, és változtatni a már megszokott szokásaikon. Sokan a hirtelen meggazdagodásra vágynak, hogy egyik pillanatról a másikra majd megváltozik az életük.

Sokan közülük a tőzsdében is a gyors meggazdagodást vizionálják, azonban el kell keserítsek mindenkit, aki ezt gondolta, hogy ez nem így van.

Igenis akár évekbe is telhet, mire valakiből sikeres kereskedő lesz azonban, ha a tudás és a tapasztalat beérik, akkor a tőzsdén a már meglévő vagyont könnyebb lesz megtöbbszörözni.

Ehhez azonban kell egy induló tőke, egy megtakarítás, amiből el lehet kezdeni építkezni. Azt látom, hogy sokan már ennél a lépcsőfoknál elbuknak, és hónapról-hónapra élnek.

Most sokatok felhördülhet, hogy kevés bevételből nem lehet félre tenni, azonban nem a bevétel nagysága határozza meg a megtakarításaidat.

Persze minél nagyobb a jövedelmed, annál könnyebb egy nagyobb összeget félrerakni, de egy minimálbérből is el lehet kezdeni megtakarítani.

Azok közül, akiknek milliós havi jövedelme van, nagyon sokan élnek ugyan úgy megtakarítás nélkül, mint akiknek 300.000 Ft-os bevételük van.

Ez is azt bizonyítja, hogy nem feltételen a bevétel határozza meg az anyagi sikert, sokkal inkább a kiadásaink mértéke, és az, hogy mire költjük a pénzt. A következőkben ezt fogom bővebben kifejteni.

megtakarítás = bevétel – kiadás

Triviálisnak tűnhet ez a képlet, azonban sokan mégsem tudják a gyakorlatban alkalmazni.

Ha a megtakarításod mértékét szeretnéd növelni, akkor a bevételeden és a kiadásodon kell reformálni. Ha a bevételed nem növelhető jelentősen, akkor egy út maradt, ez pedig nem más, mint a kiadásod csökkentése.

- 1)

Tehát a legelső pont, amit meg tehetsz, hogy a kiadásaidat monitorozni kezded. Ehhez használhatsz egy papírt is, amire napi szinten felírod, hogy mire, mennyit költöttél, de vannak nagyon jó telefonos programok is ilyen pl. a Koin.

Ha elkezded vezetni a kiadásaidat, látni fogod, hogy a hónapban mire mennyit költöttél. Ha nem csináltál még ilyen összesítést, akkor biztos lesz egy két olyan kiadás, amin meg fogsz lepődni.

Szinte biztosra veszem, hogy lesz olyan kiadás, amiről le tudnál mondani, vagy csökkenteni tudnád egy kis odafigyeléssel.

A legnagyobb probléma, hogy az emberek alábecsülik azt, amit hosszútávon el tudnak érni, és túlbecsülik azt, amit rövidtávon.

Nagyon sokszor látom, hogy havi szinten pár ezer forintos tételek felett az emberek szemet hunynak, mert úgy vannak vele az úgy sem számít.

Vegyünk példának egy havi 7.000 Ft-os tételt, amit simán el lehetne hagyni, de te valamilyen okból kifolyólag ragaszkodsz hozzá, az ok lehet pl.: a kényelem is.

Ez a havi 7.000 Ft nem tűnik soknak azonban, ha éves szintre levetítve nézzük, akkor már egy év alatt 84.000 Ft-ot jelent. A kérdés, hogy neked megér-e éves szinten ennyit az „elhanyagolható” kiadásod.

Így szemet hunysz-e felette? Természetesen nehéz bizonyos dolgokról lemondani, ami évek vagy akár évtizedek alatt megszokássá vált, ilyenkor teszem fel azt a kérdést, mennyire akarod a változást? Ha eddig nem tudtál jelentős megtakarításra szert tenni, akkor lehet a gépezetbe valahol hiba csúszott és ezt a hibát lehet pár ilyen „aprónak” vélt kiadás okozza.

- 2)

Kerüld az impulzus vásárlásokat! Ha valami megtetszik, ne vedd meg rögtön. A legjobb, amit tehetsz, hogy vársz a vásárlással 1 hetet.

Ha egy hét után is úgy érzed szükséged lesz az adott termékre és nem csak egy újabb porfogó lesz az otthonodban, akkor jó eséllyel tényleg szükséged van a termékre.

Azonban, ha jobban átgondolva úgy érzed még sincs rá szükséged, akkor tartsd is magad ehhez az állásponthoz.

Warren Buffett mondta „Ne abból takaríts meg, ami a költekezéseid után megmarad. Abból költs, ami a megtakarításaid után megmarad.”

Ennél jobban nem is lehetne összefoglalni, mi a vagyonépítés titka. Magadat fizesd ki elsőként, ezzel az apró trükkel már megfontoltabban fogsz költekezni az adott hónapban.

A lényeg, ha tudsz a kiadásaidon faragni egy keveset, akkor a plusz megmaradt pénzt, ne költsd el nagyobb dolgokra, hanem kezdj el felépíteni egy megtakarítást.

- 3)

Előszőr is egy „vészhelyzeti tartalékot” hozz létre, ami 5-6 havi bevételed összegét jelenti.

Ha tehát havi szinten 300.000 Ft bevételed van, akkor 1,5-1,8 millió legyen ez a tartalék. Ezt a tartalékot ne fektesd be, ez az összeg likviden álljon rendelkezésre számodra.

Erre azért is van szükség, mert így a hirtelen nagyobb kiadásokra nem kell hitelt felvenni, hanem lesz egy olyan tartalék, amihez ilyen időkben nyúlhatsz.

Ilyen nagyobb volumenű kiadás lehet például egy nagyobb autójavítási költség. Ezen túl, ha úgy adódna, hogy elvesztenéd a munkád, akár egy válság hatására, akkor se kell attól tartanod, hogy a következő 1-2 hónapban nem fogsz tudni mit enni.

Ez tehát a legelső lépés, amit a pénzügyi tudatosság lépcsőjén meg kell lépj.

Ha ez a vészhelyzeti tartalék megvan, akkor lehet elkezdeni befektetésen gondolkodni. A bevételed-kiadásod alapján határozz meg egy olyan összeget, amit minden hónapban biztonságosan félre tudsz tenni.

Az összeg méretét te határozod meg. Ha gyorsabban szeretnéd elérni a kitűzött szintet, akkor természetesen nagyobb összeget is kell havonta megtakarítanod.

Csak rajtad áll, hogy milyen kiadásaidról mondasz le, a gyorsabb haladásért cserébe. Ökölszabályként azt tudom mondani, hogy a jövedelmed 10%-át minden hónapban tedd félre.

Ha ennél többet is megengedhetsz magadnak az még jobb, ugyanis akkor jóval gyorsabban tudsz haladni.

- 4)

A befektetések terén tengernyi lehetőség áll rendelkezésedre, választhatsz állampapírok, részvények, ETF-ek, befektetési alapok termékei közül. Hogy melyiket választod az csak rajtad múlik, ezen belül is a kockázatvállalásodon.

Ha biztosra szeretnél menni, és nem szeretnéd, ha a megtakarításod 1-2 év múlva kevesebbet érne, mint jelenleg, akkor neked az állampapírok, vagy a fix kamatozású befektetési termékek valók. Ezekkel a termékekkel éves szinten átlagosan 3-6 %-os hozamot lehet elérni.

Ha egy kicsit jobban tűrőd a kockázatot, akkor osztalékfizető részvények vagy különböző ETF-ek is szóba jöhetnek.

Ezekkel már magasabb hozamokat lehet realizálni, de benne van a pakliban, hogy 1-2 éven belül kevesebbet érhet a portfoliód értéke, mint induláskor, de hosszabb távon (minimum 5 év) már szép hozamokat lehet elérni ezekkel a termékekkel.

Ha abszolúte bevállalós vagy, akkor jöhetnek szóba az egyedi részvények. Ha ezt választod, akkor érdemes jól körül járni az adott vállalatot, hogy tudja-e tartani a növekedését, mekkora potenciál van benne, mekkora a kockázat, amit vállalsz.

Aki egyénileg szeretné összeállítani a portfolióját, azok számára mindenképp javaslom a tanulás fázisát, mint nulladik lépést.

Tanulás nélkül jobb, ha inkább rábízzuk profikra a pénzünk kezelését, mert nagyon nagy az esély arra, hogy elveszítjük a nehezen összerakott megtakarításunkat.

Véleményem szerint ezt a tudást pár hónap alatt el lehet sajátítani, és a bankban, állampapírok által kínált hozamokat, felül lehet múlni. A realitások talaján maradva, ha valaki szán időt a tanulásra, és kellő figyelemmel, alázattal fordul a tőzsde iránt, akkor éves szinten tőkére vetítve egy 10%-os hozamot össze lehet hozni.

Nyilván ez nagyban függ az adott piaci helyzettől, és a befektető meglátásaitól. Van olyan is, aki éves szinten 50-100% hozamokat ér el, de ilyen számokat az első pár évben még ne várjunk kezdőként.

Aki túlzott mohósággal vág bele, ők általában pár éven belül elbukják a megtakarításaikat és elmegy a kedvük egy életre a tőzsdétől.

A befektetéseken túl van egy másik módja is, hogy a tőzsdéből jelentős bevételre tegyünk szert, ez pedig nem más, mint a rövid távú kereskedés, daytrade vagy swing trade típusú kereskedés.

A day trader napon belül kereskedik, tehát amit nyit pozíciót, azt azon a napon zárja is. A swing trader már egy kicsit hosszabb időtávon kereskedik, ők a leggyakrabban egy héten belül zárják a pozíciójukat.

Ez a két befektetési stílus lehetővé teszi azt a kereskedő számára, hogy havi szinten akár 10%-ot is elérjen, de itt is akad olyan kereskedő, aki havi szinten 100% feletti hozamokat tud produkálni.

Nagyon sok kereskedő számára a rövid távú kereskedés jelenti az egyetlen bevételi forrást. Ez sokak számára elképzelhetetlen szabadságot jelent, hogy helyfüggetlenül lehet pénzt keresni, pedig ilyen körülményeket is lehet teremteni.

A befektetések terén látható, hogy rengeteg típus közül válogathatunk. Egy vonás mindazonáltal közös bennük, hogy a kamatos kamat ereje tovább növeli a hatékonyságot.

Ha megteremtetted a megtakarításod, akkor a kamatot ne vedd ki, hanem forgasd vissza, hogy a kamat is kamatozzon következő alkalommal.

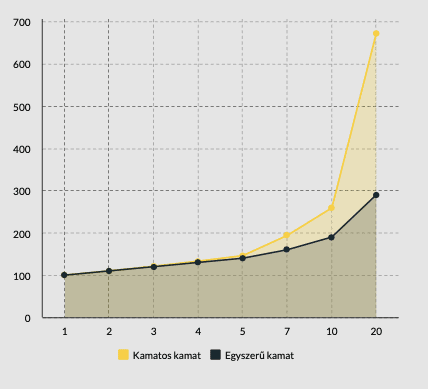

Az alábbi példát vegyük alapul:

100.000 Ft-ot fektetünk be 10%-os hozam mellett, és ez az első év végén fog kamatozni. A kamatos kamat ereje az első 5 évben még nem lesz jelentős, azonban a 7. évben már szemmel jól látható különbség van a két kamatozás között.

Minél hosszabb ideig tudjuk érvényesíteni a kamatos kamat erejét, annál nagyobb lesz az előnyünk az egyszerű kamatozással szemben.

A kamatos kamatnál a hozamot nem vesszük ki, hanem újra befektetjük.

Az egyszerű kamat esetében a kezdőtőkére járó kamatot nem fektetjük be újra, hanem csak a számlán áll, így minden évben ugyanakkora összeggel nő a számla értéke.

Ebben az esetben láthatóan tovább tart ugyan azt a hozamot elérni. A huszadik év elejére a kamatos kamat elve alapján 672.000 Ft ütné a markunkat, a kezdeti 100.000 Ft-ból kiindulva. Míg az egyszerű kamatozással a kezdeti tőkénk mindössze 290.000 forintra duzzadt volna.

Ezeket a számokat lehet még szépíteni, abban az esetben, ha rendszeresen növeled a megtakarításaid mértékét.

Ha minden hónapban, vagy negyedévente növeled a megtakarításaidat, azzal az összeggel, amelyet minden hónapban félre raktál, akkor ugyan ekkora időtávon nagyságrendekkel nagyobb tőkét tudsz felhalmozni.

Így a végére biztos te is látod, hogy nincs semmi féle nagy titok, amit a gazdagok elrejtettek volna, pusztán a rendszeres megtakarításon van a hangsúly.

Ebben a részben megismerhetted a vagyonépítés fontos mérföldköveit, ha a tőzsdéről többet szeretnél megtudni, akkor ajánljuk figyelmedbe a további ingyenes tartalmainkat, mellyel megtudhatod, hogyan is indulj el ezen az úton.