Ez a weboldal sütiket használ annak érdekében, hogy a lehető legjobb felhasználói élményt nyújtsuk. A cookie információt tárol a böngészőjében, és olyan funkciókat lát el, mint a felismerés, amikor visszatér a weboldalunkra. Ezzel segítjük a csapatunkat abban, hogy megértsék, hogy a weboldal mely részei érdekesek és hasznosak.

AI rally 2.0

Vámos Balázs - 2023.11.19

Vámos Balázs - 2023.11.19

Az októberben nagyon sötét jövőt előrevetítő részvénypiac két hét leforgása alatt 180 fokot fordult és novemberben elementáris vételi erő jelent meg a piacokon. Ebben a bejegyzésben megvizsgáljuk, hogyan zajlott a fordulat, mi támogatta/támogatja az emelkedést és mely részvények vannak kiemelkedően jó formában.

Októberben még az 5% körüli 10 éves amerikai kötvény hozamának növekedése vetített előre egy pesszimista piaci hangulatot, aminek következtében nagyon sok kereskedő a további esésre rendezkedett be.

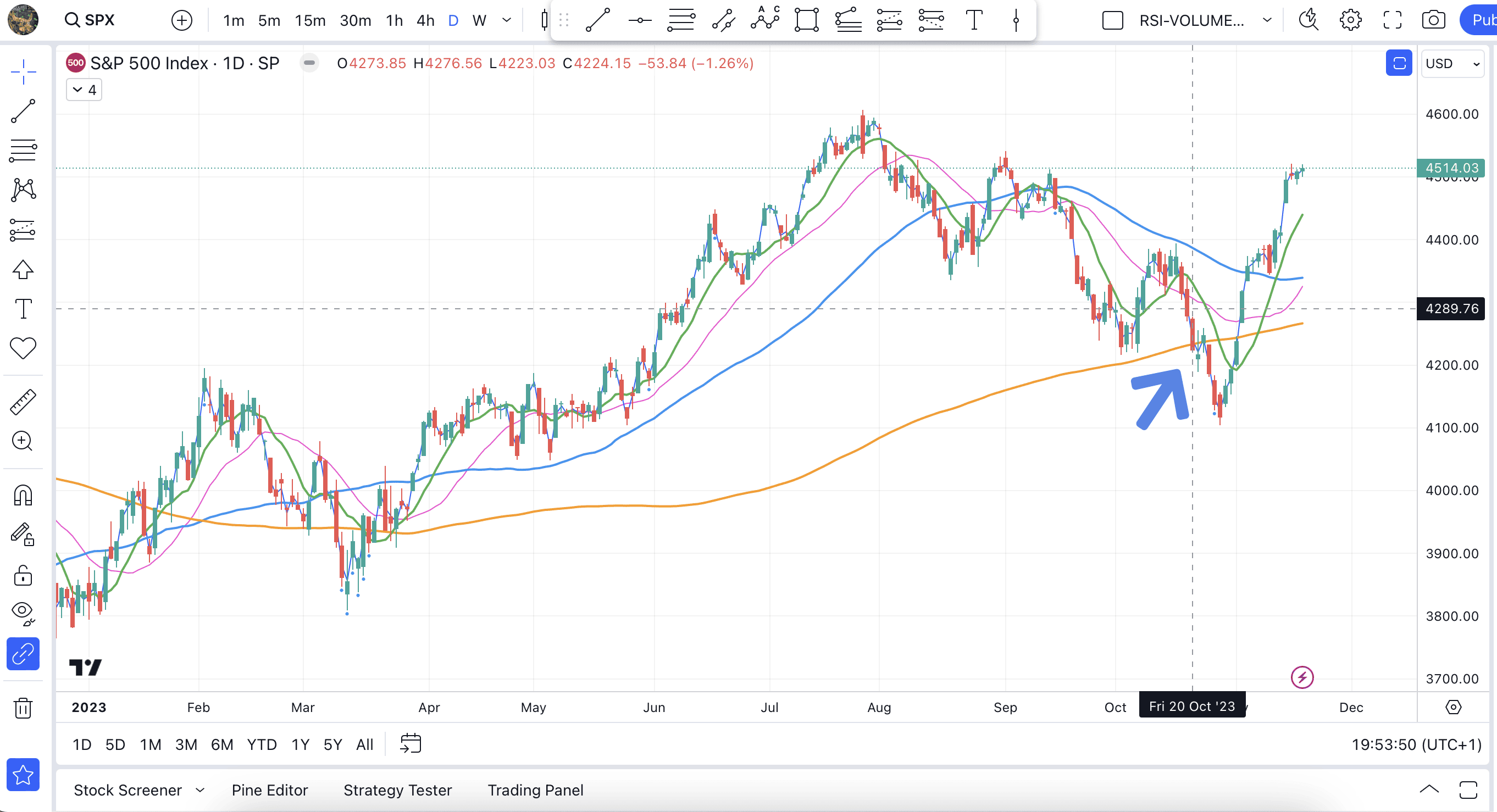

Az indexek sorra alakították ki újabb mélypontjaikat, az S&P 500 index grafikonján a 200 napos mozgóátlag is megadta magát és október második felében már nem szolgált támasz szintként.

Az alábbi grafikonon kék nyíl jelöli a 200 napos mozgóátlag letörését.

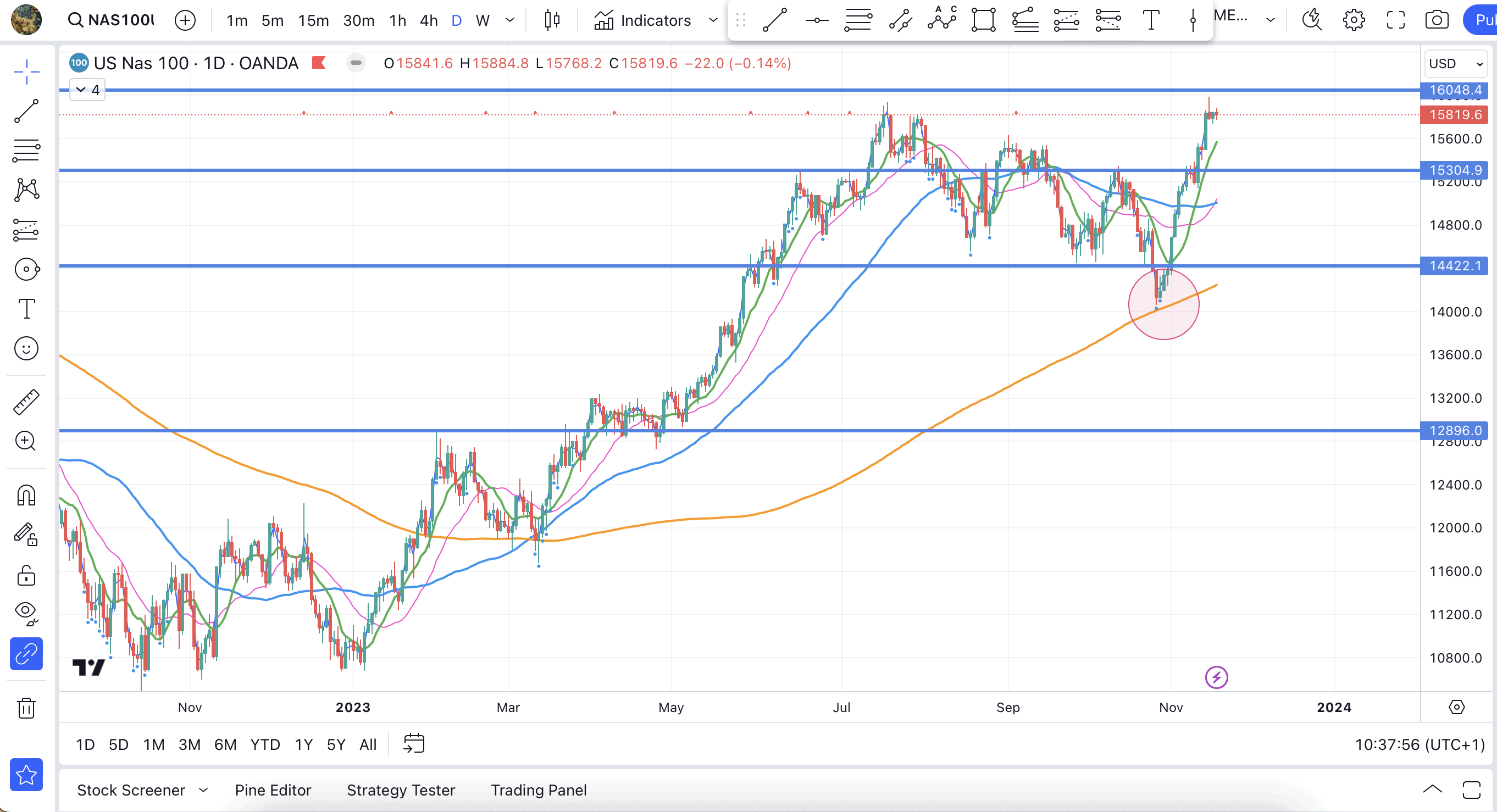

Ezzel szemben a Nasdaq 100 index valamelyest erősebb képet mutatott, itt ugyanis a nagy jelentőségű 200 napos mozgóátlag még jócskán az árfolyam alatt húzódott.

Ahogy közeledett a november 1-jei FED kamatdöntő ülés a piaci hangulat is egyre feszítettebbé vált. Október utolsó péntekén napvilágot látott pár inflációs adat, amiben akadt optimizmusra okot adó szám is.

Ez elég volt ahhoz, hogy az extrém pesszimista hangulatból kirángassa a piaci szereplőket és a következő heti FED ülést optimistább hangulatban várják.

Ez a hangulatváltozás éppen akkor következett be, amikor a Nasdaq 100 index tesztelte a 200 napos mozgóátlagát, ami végül sikeresen megfordította az árfolyamot.

Az alábbi grafikonon ez a bizonyos október végi Nasdaq 100 index fordulat látható, pink körrel ábrázolva – a 200 napos mozgóátlag pedig narancssárgával.

Ezen a napon az S&P 500 index még piros gyertyával zárt, míg a Nasdaq 100 index már zöld gyertyát tudott maga mögött, úgy, hogy a 200-as mozgóátlag egy percre sem esett el. (Ez már jelezte a technológiai erőfölényt.)

Ezt követő héten szerdán volt a FED kamatdöntő ülése, de már a hétfői naptól kezdve zsinóron húzták fel az árfolyamokat.

Szerdán a FED engedékenyebb hangnemet ütött meg, amit a piaci szereplők úgy könyveltek el magukban, hogy közel lehet a kamatpolitikai fordulat és a közeljövőben a kamatcsökkentés kerülhet terítékre.

Ezen a szerdai napon, mind a két index 1% feletti emelkedést tudott produkálni, amivel áttörték a 9 napos mozgóátlagot. Ezt követően nem volt megállás az emelkedésben. A Nasdaq 100 index egymást követő 8 napon (!) tudott töretlenül emelkedeni. Ebben az elképesztő impulzusban áttörte a még előtte álló összes általam figyelt napos mozgóátlagát (20-as és 50-es).

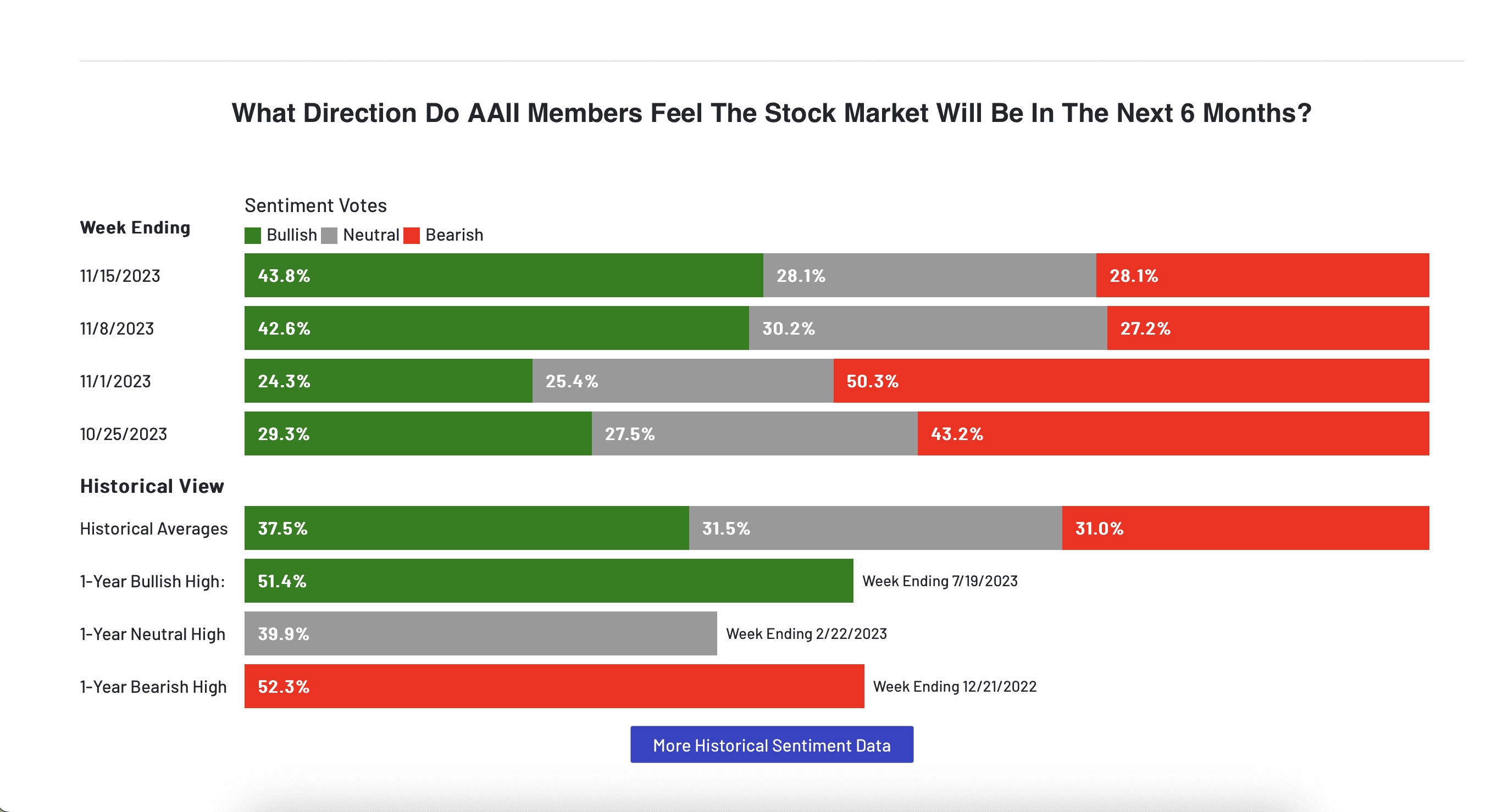

Az éles hangulatváltozásról álljon itt az AAII ábrája, ami azt mutatja meg, hogy a megkérdezett befektetők milyen irányt vizionálnak a következő fél évre.

A november 1-jei felmérés eredményében 50,3% volt a medvék aránya, tehát a megkérdezettek több, mint fele pesszimista volt. Az ezt követő hétre a medvék aránya a felére esett míg a bikák aránya 42,6%-ra emelkedett.

A kép forrása: www.aaii.com/sentimentsurvey

Ebből is látható, hogyha a FED enyhülőbb hangneme, az erre bekövetkező 10 éves hozam csökkenése, a befektetők extrém pesszimizmusú pozícionáltsága párosul a Nasdaq index 200 napos mozgóátlagának tesztelésével, akkor ezek együttesen milyen hajtóerőt jelenthetnek egy piaci emelkedésben.

Két héttel később, november 14-én a Nasdaq 100 index új 52 hetes csúcson zárt.

Mely részvényekre érdemes figyelni?

Itt tartunk tehát most, hogy az indexek kiléptek a csökkenő trendből és az újabb csúcsokat vették célba. Nagyon úgy tűnik a technológiai szektor felülteljesítéséből, hogy az év vége fele közeledve egy újabb AI mánia veszi kezdetét, ahol a FOMO effektus is segíthet az emelkedésben.

A tavaszi AI rallyból kimaradó kereskedők nagyon nem szeretnének még egy technológiai bika futást a partvonalról végignézni, így az amúgy sem magas pozícionáltság mellett nagy esély van arra, hogy a tőke az AI-al kapcsolatos vállalatokba áramlik.

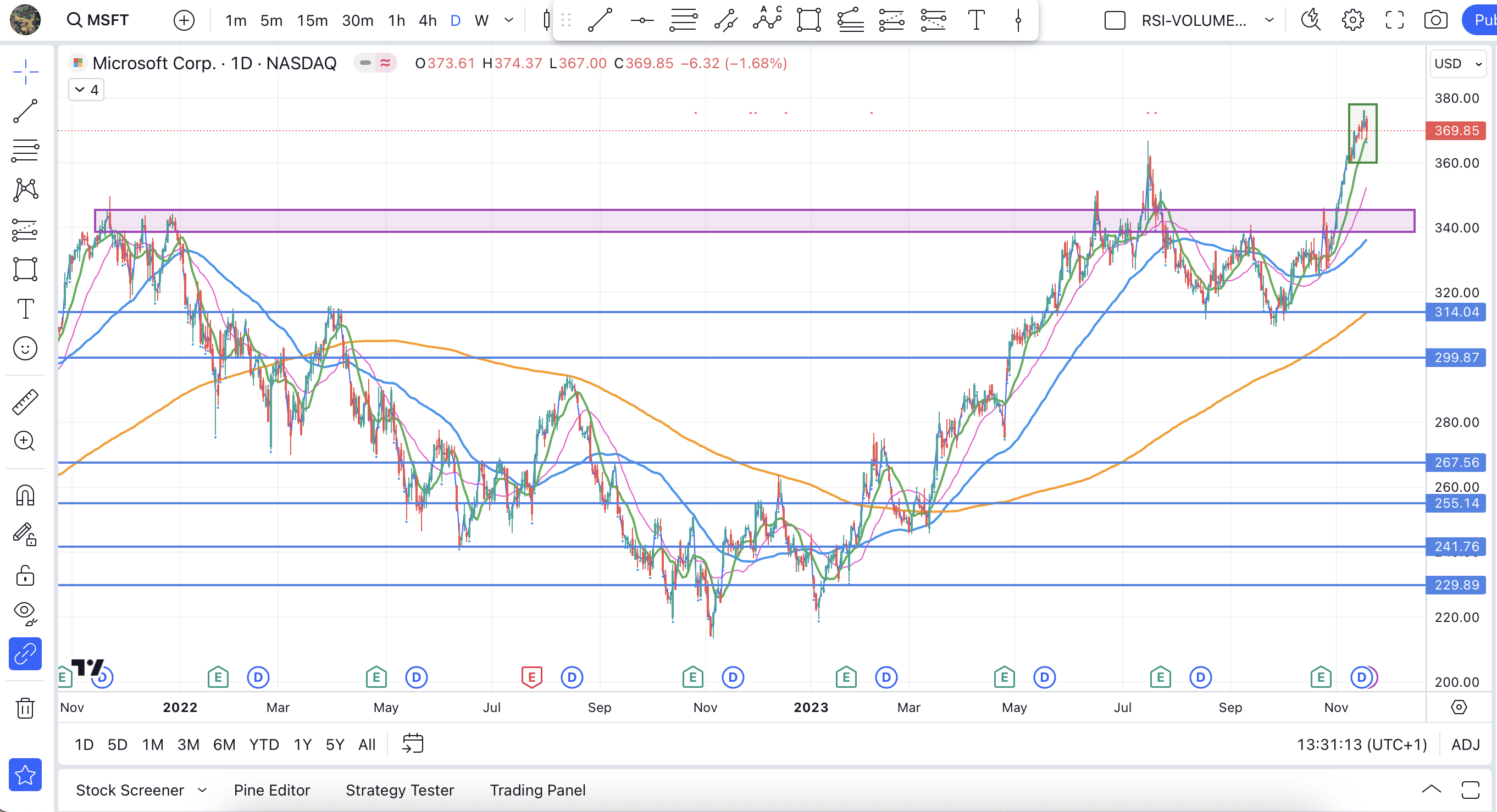

Nézzük csak meg a Microsoft részvényének grafikonját, ami november 10-én új mindenkori csúcson zárt!

Lila sáv jelöli a 2022-ben kijelölt korábbi mindenkori csúcs kereskedési sávját. Látható, hogy idén júliusban sikerült ezt áttörnie az árfolyamnak, azonban ez a csúcsdöntés nem volt tartós.

Az utóbbi két hét szárnyalásában viszont sikerült az árfolyamnak maga mögött hagynia a korábbi csúcs szinteket és úgy tűnik ez a kitörési kísérlet tartósabbnak ígérkezik, mint július folyamán.

A nagy technológiai 7-es fogat részvényei közül a Microsoft van egyedül mindenkori új csúcs szinten, úgyhogy ezt a részvényt mindenképp érdemes figyelemmel követni, mert az árfolyam előtt ellenállás nem húzódik. Ha az indexek tudják folytatni menetelésüket, akkor a Microsoft nagy valószínűséggel az emelkedés egyik vezető részvénye lesz.

A Microsofton túl vannak még olyan részvények, amelyek 52 hetes csúcsukon vannak, vagy annak közelében.

A teljesség igénye nélkül itt van pár részvény ticker kódja: AMZN, META, NVDA, ADBE, NFLX.

Az Apple és Google részvényeivel is közel kereskednek az új csúcsokhoz, azonban a felsorolt részvények erősebb technikai képpel rendelkeznek, ezért inkább a korábban említett vállalatoknál számítok nagyobb vételi erőre.

Rövid távon elképzelhetőnek tartok egy kisebb korrekciót, habár ebben a hónapban az árfolyamok nagyon úgy tűnnek, hogy nem akarnak korrigálni, csak felfele vágtázni, de középtávon (év végéig) nagyon úgy tűnik, hogy az optimista hangulat kerekedik felül és az árfolyamok északnak veszik az irányt.

Az emelkedés intenzitása nagy valószínűséggel nem fog fennmaradni, inkább egy lankásabb emelkedésre lehet számítani index szinten, miközben egyedi részvényekben lehetnek nagyobb felfutások.

Az év hátralévő részében számomra nagyon úgy tűnik, hogy a félelem falán kapaszkodnak fel az árfolyamok, és a korábbi AI rallyból kimaradó befektetők fűthetik a AI 2.0 rallyt, avagy ahogy egyszerűen a tőzsdei zsargon hívja az év végi emelkedést, a mikulás rallyt.