Visszatér a Wall Street: Mire számíthatunk szeptemberben?

Vámos Balázs - 2023.09.05

Vámos Balázs - 2023.09.05

Historikusan a szeptember a legrosszabb teljesítményű hónap a tőzsdéken. A nyári szabadságukról visszatérő Wall Street-i brókerek ilyenkor újult pezsgést hoznak a piacra, ami a volatilitás növekedését szokta eredményezni, ezzel együtt pedig sokszor hoz profitrealizálási hullámot.

Az elmúlt három évben a szeptember hónap minden esetben negatív teljesítményt mutatott. A kérdés az, hogy idén ismét beigazolódik-e a szeptember hatás, vagy megtörik a korábbi sorozat és a szezonalitást meghazudtolva egy emelkedést látunk a hónapban? Az alábbi bejegyzésben erre keressük a választ.

Mire lehet számítani a korábbi évek alapján?

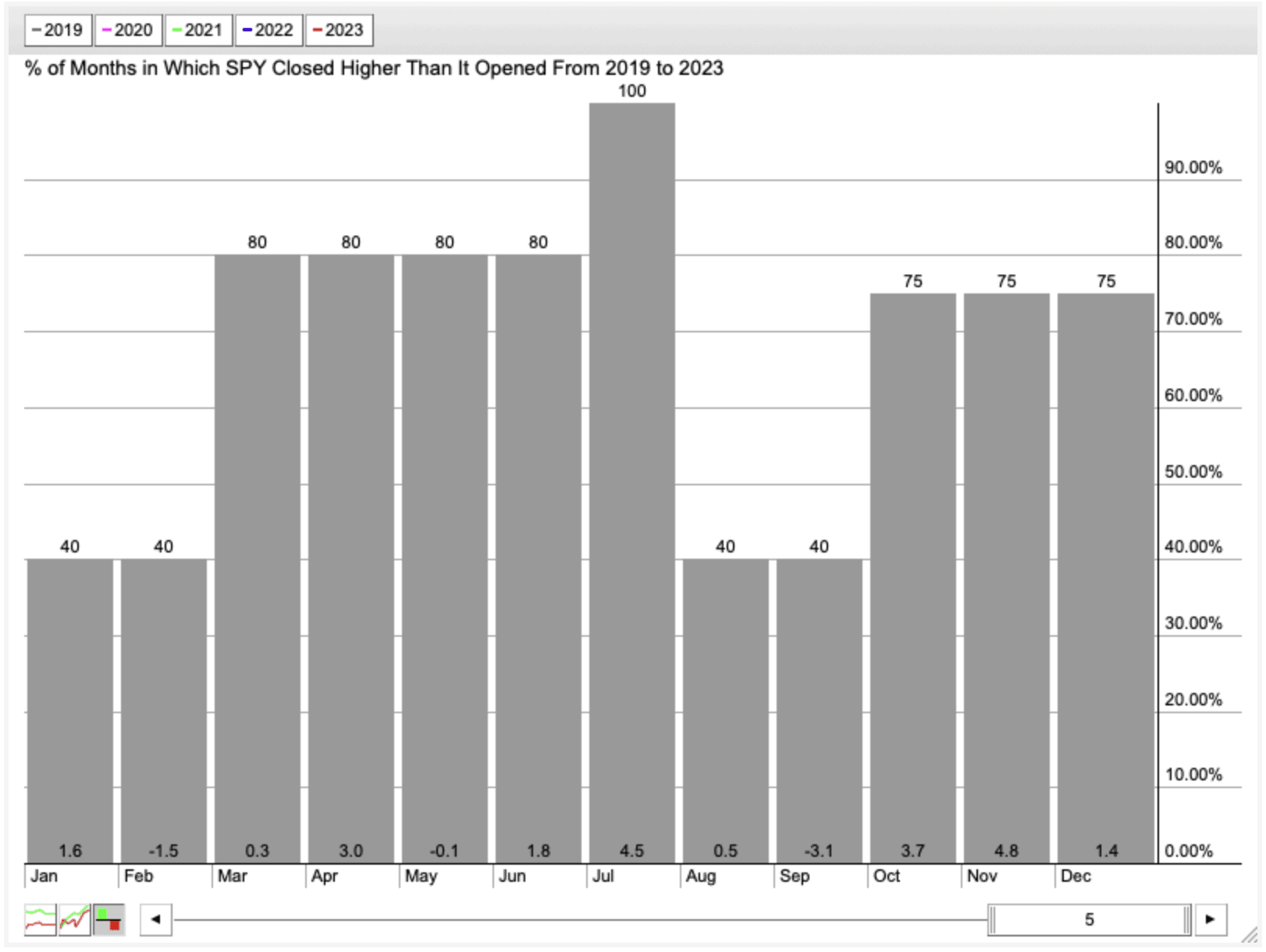

Az alábbi ábrára vetve egy pillantást azt láthatjuk, hogy az elmúlt 5 évben melyik hónap milyen arányban tudott emelkedést produkálni. Látható, hogy a július volt az elmúlt 5 év legjobb hónapja, a maga 100%-os teljesítményével. Ez azt jelenti, hogy 2019-től minden évben magasabban zárt a júliusi havi gyertya, mint ahol nyitott.

A grafikon forrása: stockcharts.com

Ezzel szemben látható, hogy 4 hónap esetében a szezonalitás értéke csupán 40% volt, ami azt jelenti, hogy az utóbbi 5 évből, 3 esetében piros havi gyertya alakult ki ezekben a hónapokban.

Ezen 4 hónap közül is a szeptember mutatta a leggyengébb teljesítményt, a maga -3,1%-os csökkenésével. (A grafikonon az egyes hónapok átlagos teljesítménye az oszlopok alján látható.)

Az elmúlt 5 év teljesítménye tehát igazolja a szeptember hatást, ami alapján akár komolyabb korrekcióra is lehet számítani.

Mit mutatnak a grafikonok?

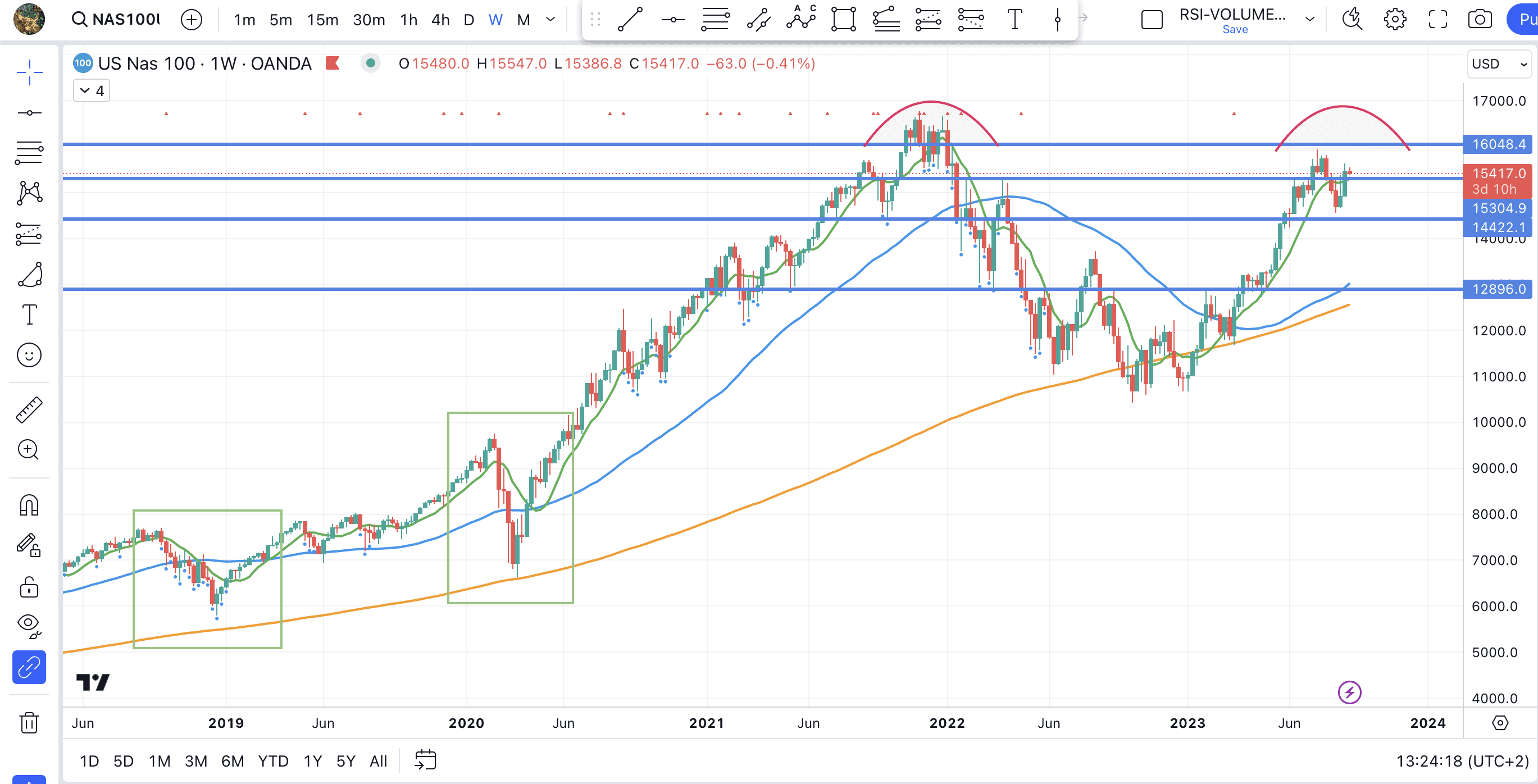

A Nasdaq 100 index -hetes idősíkú- grafikonját vizsgálva az alábbi kép tárul elénk:

A grafikonon megfigyelhetünk egy ritkán előforduló alakzatot, a duplacsúcs formációt. A lehetséges duplacsúcsokat piros vonallal jelöltem a charton.

Az első csúcs 2021 végén alakult ki, ahonnan az index egészen a 200 hetes mozgóátlagig (narancssárga vonal) esett vissza. Ezt követően jött az idei év felpattanása.

Ami ezzel kapcsolatban még érdekes, hogy a korábbi 200 hetes mozgóátlag érintések és az új csúcsra menetel között jóval kevesebb idő telt el, mint a mostani érában.

Zöld téglalappal jelöltem a 2019-es és 2020-as COVID pánik alatti 200-as mozgóátlag érintéseket, ahol megközelítőleg fél év kellett az indexnek a talpra állashoz.

A mostani mozgóátlag érintést követően az árfolyam még nem kapaszkodott új csúcsra, de már 1,5 év eltelt a 2021 végi csúcs óta.

Ebből is látható talán, hogy az index karakterisztikájában valamiféle változás következett be és a jelenlegi mozgás kevésbé erőteljes, mint a korábbi korrekciók idején volt.

Ezen túl a grafikonon berajzoltam a saját indikátorom szerint azokat a támasz és ellenállás szinteket, ahol magasabb forgalom kísérte a kereskedést, ezek ugyanis fontosabb szinteket jelölnek az árfolyam mozgásában. (Az indikátort a Proshark tréning tagjai már jól ismerhetik.)

Ezek alapján $ 15.300-nál van az első fontosabb támasz szint, amelynek az elesése erősítené a duplacsúcs formáció kialakulását. A sorban következő támasz szint 14.420 dollár körül húzódik, amelynek a letörése egy újabb teret nyitna meg a további esés előtt. Ha ez a szint is elesne, akkor az árfolyam akár újból tesztelhetné a 200 hetes mozgóátlagot, 12.900 dollár magasságában.

Ezek azok a támasz szintek, amelyek a duplacsúcs formáció beigazolódása esetén megfoghatják az árfolyam esését.

Ha azonban a formáció nem valósul meg, és az index (a gyengesége ellenére is) új csúcsra menne, akkor a 16.050 dollárnál húzódó ellenállás szintre érdemes figyelni, ha ez megtörik, akkor elméletileg új csúcsra is mehet a technológiai index.

Mit mutatnak az egyedi részvények?

A technológiai részvények piacán igazán vegyes a kép. A nagyobb vállalatok komoly emelkedésen vannak túl idén, nem volt ritka az első félévben az 50%-ot meghaladó emelkedés sem.

Ennek hatására az óriás vállalatok grafikonja is két részre bontható:

- Az egyikbe tartoznak azok a részvények, amelyek a júliusi csúcspontig messze a piac előtt jártak, azóta viszont gyengébben teljesítenek a piac egészénél.

Ide sorolható részvények: AAPL, TSLA, MSFT, AMD, ORCL, META, NFLX

Ezen részvények grafikonjában közös, hogy a mostani korrekcióban elesett az 50 napos mozgóátlag (kék vonal), és ennek a visszatesztelése során már ellenállásként szolgált ez a szint.

Erre talán a legszemléletesebb példa a Tesla grafikonja:

- A másik csoportba azokat a részvényeket sorolnám, ahol az év eleji emelkedés nem volt ilyen mértékű, azonban a mostani korrekcióban sem szenvedtek el nagy lemorzsolódást, sőt sok esetben még újabb éves csúcsra is mentek az árfolyamok.

Az egyik ilyen technológiai óriás a Google, melynek a grafikonja alább látható:

Szembetűnű az utóbbi egy hónap erőfölénye a Google javára, a Tesla-val szemben.

Hasonlóan erős részvények: AMZN, ADBE, MA, V

Az egyedi részvények esetében tehát nem egységes a technikai kép, vannak az indexet jócskán alul- és felülteljesítő tagok.

Amennyiben a Nasdaq index grafikonjában a vizsgált piaci kép alapján lefele mozdulna el az árfolyam és a duplacsúcs formáció valósulna meg, akkor a gyengébben teljesítő egyedi részvényekből lehet érdemes short irányba szemezgetni.

Ha azonban folytatódik az emelkedés a piacon és a duplacsúcs helyett új csúcs alakul ki, akkor pedig az egyedi részvények második -erősebb- csoportjából érdemes szemezgetni long irányba.

(Az én személyes pozícionáltságom a piacon, Nasdaq short és olaj long. Az olajipari részvények és az egészségügyi részvények tűnnek számomra erősnek jelenleg.)

Mi az, ami eldöntheti az irányt?

A szezonalitás hatása önmagában még kevés egy piaci irány meghatározásához, a nagyobb árfolyam mozgásokhoz mindig kell olyan esemény, amire a piaci szereplők nem számítanak és ami komolyabb átsúlyozásokat követel meg a portfóliókban.

Szeptemberben lesz is pár ilyen esemény, amikor a piaci percepciókat az információk jelentősen átírhatják. Ezek pedig az alábbi események, a közzétételi dátummal együtt.

Fontos események:

- 09.13 – CPI (Consumer Price Index – Fogyasztói árindex) – 3,2% az év/év infláció várakozás

- 09.14 – PPI (Producer Price Index – Termelői árindex)

- 09.20 – FED kamatdöntő ülés – 5,5% a várakozás, tehát nem változtat az aktuális kamaton

Ha ezekben az adatokban meglepetés lenne, mondjuk a vártnál magasabb inflációs szám publikálása, vagy újabb emelés a FED részéről, az komoly lavinát indíthatna meg a kereskedők többségénél.

Szeptemberben tehát ezekre az eseményekre lesz érdemes kiemeltképp figyelni.

Összefoglalás

Összegzésképp tehát azt lehet mondani, hogy a szeptemberi szezonalitás alátámasztja a kereskedők félelmét a rossz teljesítménnyel kapcsolatban, azonban az indexeket vizsgálva még egyáltalán nem egyértelmű a várható irány.

A nagy horderejű hírekre lesz érdemes figyelni, ott ugyanis egy hét leforgása alatt nagyon sok információ fog napvilágot látni a gazdaság állapotával kapcsolatban, ami alapvetően határozhatja meg a további kereskedési irányt.

Érdemes addig is szemlélni a piacokat és felkészülni arra a bizonyos rázós egy hétre, hogy senkit se érjen felkészületlenül egy gamechanger hír megjelenése.

Jobb előre felkészülni minden eshetőségre, mint a bizonyosságra fejvesztve kapkodni!