IPO buborék

Vámos Balázs - 2021.02.23, kedd

A részvénypiaci buli közepette, a kötvényekre kevesen figyelnek...

A lassan egy éve tartó részvénypiaci eufória kezd a tető fokára hágni, ezt tükrözhetik a jelenlegi események.

Az idei évben úgy tűnik a Wall Street brókerei próbálnak mindent rásózni az újdonsült spekuláns rétegre, akik ezeket a papírokat jó kedvvel meg is veszik.

Az újdonsült Robinhood-os, Reddit-es befektetői réteg stratégiája az elmúlt közel egy évben, a korrekciók megvételére alapult. Bármilyen kis korrekció jött a piacon, szinte egy két nap leforgása alatt megjöttek a vevők és tovább szárnyaltak az árfolyamok.

Előszőr ez a stratégia a jól ismert nagyobb papírok piacán volt megfigyelhető, Amazon, Apple, Tesla, Facebook részvényeiben.

Azonban amikor ezen cégek a legtöbbek számára túlárazottá váltak, akkor a tőke utat törve magának a kisebb papírok felé kezdett vándorolni. Oda, ahol a részvények árazása lemaradásban volt az előbb említett óriásokhoz képest.

A múlt év végén, illetve az idei évben, már olyan részvényeket is megtaláltak a befektetők, amelyek mögött valódi érték nem mindig húzódott. Ezzel egyetemben egyre több vállalat bocsátotta tőzsdére a részvényeit, és elkezdődött egy részvényhígulási folyamat.

Korábbi történelmi ismereteinkre hagyatkozva, az megállapítható, hogy akkor szoktak sok részvényt újonnan tőzsdére vinni, amikor ezekért a papírokért sokat el lehet kérni.

Tehát a vállalat oldaláról jó áron lehet kibocsátani. Ezzel csak egy gond van, hogy a részvény kínálat felhígul, és nem minden vállalat fog valós értéket képviselni.

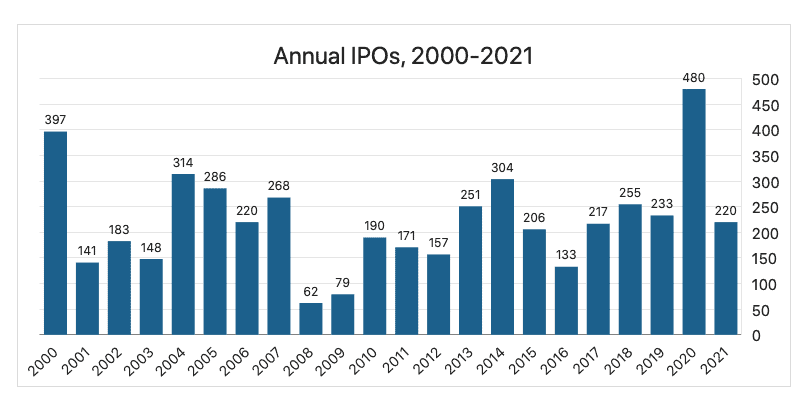

Az alábbi grafikonon az éves szinten kibocsátott IPO-k számát láthatjuk, egészen 2000-től kezdve. A múlt évben közel 500 vállalat lépett tőzsdére, ezzel maga mögé utasította a 2000-es év dotkom lufi őrületét.

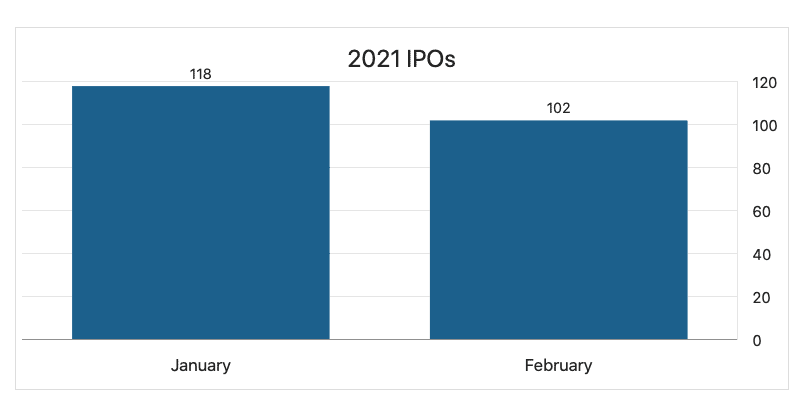

Ez az őrület az idei évben tovább folytatódott, ugyanis csak januárban több, mint 100 IPO-t vezettek be a tőzsdére.

A 2007-ben kirobbant gazdasági válság után, egy teljes évben nem volt annyi bevezetés, mint most egy hónap leforgása alatt.

Idén februárban is átlépte az IPO-k száma a 100-at, mindezt úgy, hogy még nincs vége a hónapnak…

Hosszabb távot tekintve, az mindenképp megállapítható, hogy nem akkor van a legjobb idő részvényeket vásárolni, amikor kiemelkedően sok új cég lép tőzsdére.

Ha az első diagrammot megnézzük, akkor a nagyobb piaci korrekciók után (2000, 2008) a bevezetések száma mindig visszaesett. Aki ilyenkor fektetett be hosszabb távra részvényekbe, az járt igazán jól.

A jelenlegi piaci körülmények között, már önmagában ez a tény is óvatosságra intheti a befektetőket. De nyilván ez a magas részvény kibocsátási szám hosszabb távon fennmaradhat, főleg a jelenlegi laza monetáris körülmények között.

Így ez önmagában még kevés ahhoz, hogy a piaci fordulót észrevegyük. Ehhez talán érdemes a kötvények hozamát megvizsgálni, illetve a 10 éves amerikai államkötvény hozamát.

Valami elkerülte a befektetők figyelmét?

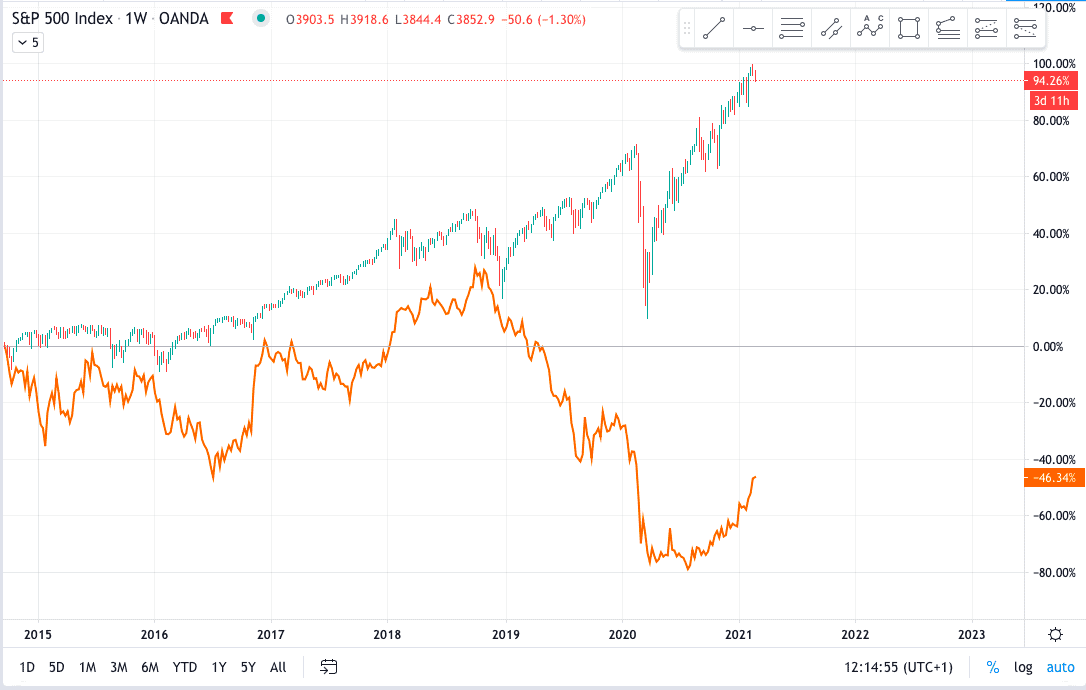

Az alábbi hetes idősíkú grafikonon az S&P500 és a 10 éves amerikai államkötvény (narancssárga) árfolyam mozgása látható.

Általánosságban az elmondható, hogy ezen két termék hozama ellentétesen szokott mozogni.

Látható, hogy 2019-től kezdve a részvénypiacokon beköszöntött az aranykor, és az egekbe szöktek az árfolyamok, miközben az amerikai állampapír hozama jelentős csökkenést mutatott.

Ez a tendencia múlt év szeptembere óta megfordulni látszik.

A részvénypiacok az elmúlt közel fél évben még mindig kiemelkedő hozamot biztosítottak a befektetők számára, de eközben az államkötvények hozama is felfele kezdett el trendelni.

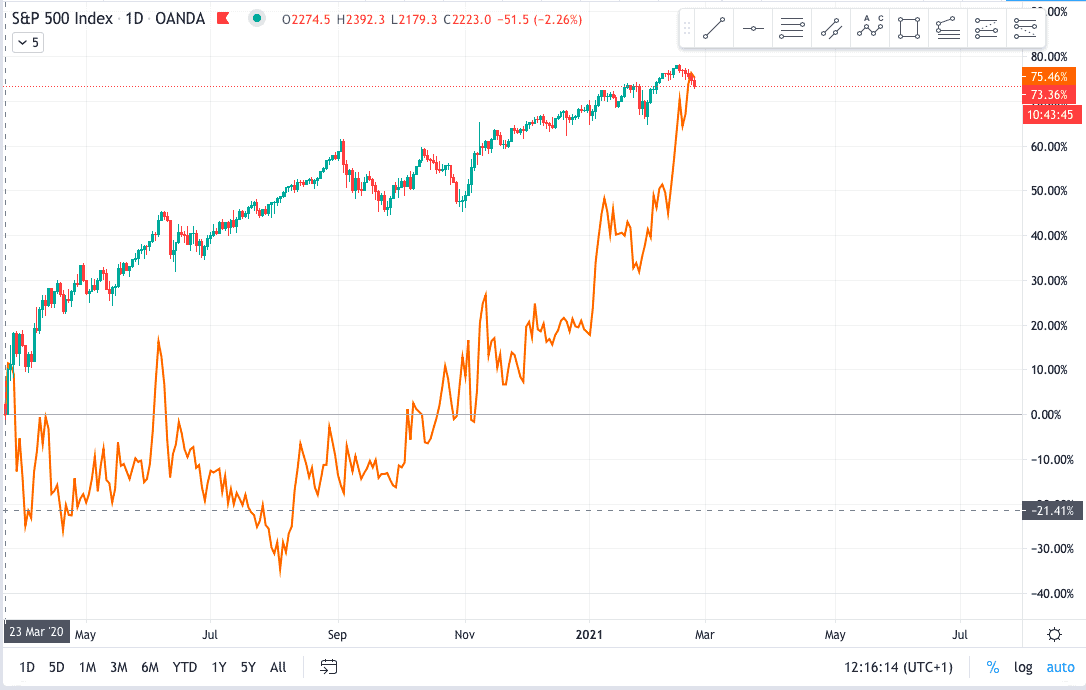

Ha a két termék árfolyammozgását, a múlt év márciusi mélypont óta vizsgáljuk, akkor az árfolyam változások mértéke utolérte egymást. Ez a momentum már jelezheti azt, hogy közel lehet egy piaci forduló.

Természetesen az államkötvény hozama még mindig nagyon alacsony – jelenleg 1,3 %- az inflációt is figyelembe véve, reálértéken ez negatív hozamnak felel meg.

Mi a helyzet a Game Stop őrülettel?

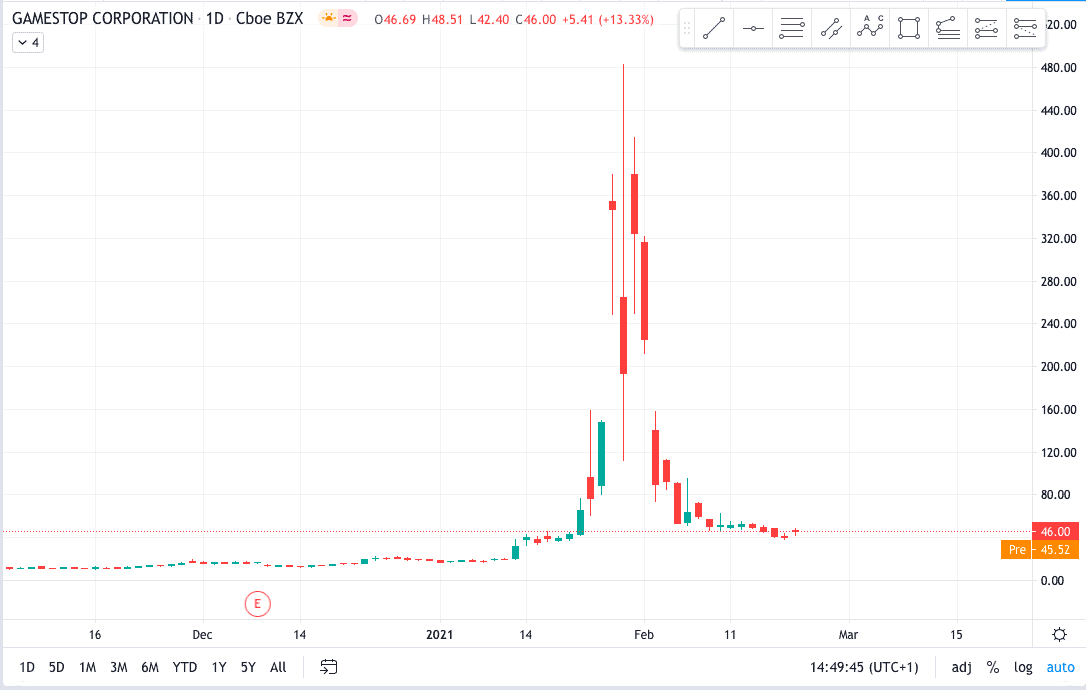

Mind ezek mellett nagyon sok részvény piacán láthattunk az utóbbi hónapokban pár nap alatt lezajló több száz százalékos emelkedést, illetve ugyan ilyen sebességű összeomlást is.

Elég csak akár a médiában is sokat emlegetett Game Stop, AMC részvényeire gondolni.

Ezek mellett, azonban még nagyon sok egyéb részvény piacán zajlott le, hasonló kicsúcsosodó emelkedés, ha nem is mindig több száz százalékos formában.

Aki ilyen mozgásokat szeretne vizsgálni, azok számára az alábbi ticker kódú részvényeket érdemes megnézni: EH, QS, SNOW, FUBO, TLRY, CGC.

Ezekben a részvényekben viszonylag nagy volt a short állomány, amit egy befektetői réteg szemfülesen használt ki.

Egy öngerjesztő folyamatot elindítva a short pozíciók stppolásával az egekbe kergették ezen részvények árfolyamát.

A médiában leginkább úgy csapódott le, hogy a sok kisbefektető „legyőzte” a nagyobb befektetési alapokat.

Arról már kevesebb cikk szólt, hogy nagyon sok hedge fund is beszállt ezekbe a bulikba, és nagy valószínűséggel ők szálltak ki a piaci csúcs közelében, eladva a részvényeket a frissen érkező lemaradó spekuláns rétegnek.

Mikor ezek a hypok lecsillapodtak nagyon sok kisbefektető maradt ott a részvényeivel, amiket a csúcsok közelében vásárolt. Ez lehetett az első nagyobb pofon, az újonnan érkezők számára.

Pénz-, részvény-, vakcinabőség?

A koronavírus kirobbanásakor, világszerte az országok likviditás nyújtással próbálták a gazdaságot életben tartani.

Ezt sok helyen, többek között Amerikában is úgy oldották meg, hogy az állampolgárok, alanyi jogon segély gyanánt készpénzt kaptak. Ezt azonban a karantén súlytotta időkben nem nagyon tudták elkölteni.

Nem mehettek el nyaralni, nem ülhettek be egy éttermbe és még hosszan sorolhatnám, hogy mire nem tudták elkölteni a pénzt.

Természetesen nagyon sok állampolgár számára életmentő volt a segély, ugyanis az addigi fix jövedelmüket egy pillanat alatt vesztették el, és sokan megtakarítás nélkül maradtak.

Azonban a másik társadalmi réteg, akinek a munkája is megmaradt, és megtakarítása is volt, ezt a plusz pénzt befektette a tőzsdére. Ezzel egyfajta részvénypiaci kaszinózás vette kezdetét. A 2020-as emelkedés nagy részt ezeknek a segélyeknek a megjelenését jelezte tőkepiacokon, ekkor még csak pénzbőség volt jelen.

Ahogy azt korábban is írtam a múlt év végén, illetve az idei év elején nagyon sok részvény került bevezetésre, ezáltal kicsit alábbhagyott a korábban megszokott lendület sok részvény piacán. Jelenleg tehát pénz-, és részvénybőség figyelhető meg.

Már csak a vakcina bőség hiányzik, hogy teljes legyen a kép. Véleményem szerint, ha több országban enyhülnek a korlátozások, és újra elkezdhetnek az emberek szabad életet élni, akkor nagyon sok pénzt fognak kivonni a tőzsdéről, hogy az elmúlt egy év korlátozásait „elfeledjék” és kipihenjék.

Ez a nagy mennyiségű költés a későbbiekben pozitív lesz a tőkepiacok számára, ugyanis a gazdaság egy nagyon nagy lökést kaphat ezáltal.

Hosszútávon tehát mindenképp folytatódhat a tőzsdei emelkedés, és elsősorban talán azon vállalat részvényeiben, melyek a korlátozások feloldásának nyertesei lehtnek.

Azonban rövidebb távon nem tartok kizártnak egy korrekciót.

Ezen a héten a főbb amerikai indexekben, illetve Bitcoin árfolyamában is egy nagyobb korrekció kezdődött el.

Az indexek esetében az 50 napos mozgóátlagot érdemes figyelni, ha ez elesne, akkor a 200 napos mozgóátlag visszatesztelése se lenne kizárva.

Az S&P 500- nál ez a szint kicsit odébb helyezkedik el, azonban a Nasdaq már átlépte az 50 napos mozgóátlag szintjét, ezen sorok írásakor.

Ami szinte biztos, hogy volatilis hónapok előtt állunk és, ha lesz is korrekció, hasonlóan a múlt év tavasszal látotthoz, nagyon gyors lefolyású lehet. Érdemes mindekinek résen lennie!