Stratégiák sokaságának befolyásoló ereje

Vámos Balázs - 2022.08.01

Vámos Balázs - 2022.08.01

Több, mint 7 éve tartó kereskedési pályafutásom során számtalan különböző stratégiával találkoztam, melyek közül megannyi tudott szép hasznot termelni használójuk számára.

Mégis vannak olyan időszakok amikor a használt stratégia nem éppen úgy működik, ahogy azt korábban tapasztaltuk. Hiába csinálunk mindent ugyan úgy, sokkal több mínuszos pozíciót zárunk és a profitos pozíciókon sem lesz akkora nyereség.

Előfordulhat, hogy azért esik vissza a teljesítményünk, mert egyre többen használják ugyan azt a stratégiát és ezáltal romlik a stratégia működőképessége? Ebben a bejegyzésben erre a kérdésre keressük a választ.

Alapvetően azt a legelején kijelenteném, hogy nincs olyan stratégia, ami minden piaci körülmény között maximálisan működik. Aki ilyen stratégiát próbál keresni, azokat el kell keserítsem, hogy ilyen nem létezik. A kereskedés sikeressége egyébként is nagyobbrészt múlik a pszichológián, mint magán a stratégián.

Sokkal lényegesebb szerepet játszik a sikerességben, hogy tudjuk magunkat tartani a stratégiában megszabott szabályokhoz és tényleg csak akkor kereskedjünk, amikor jelzést kapunk. Ez egy egyszerű, de nem könnyű szabály!

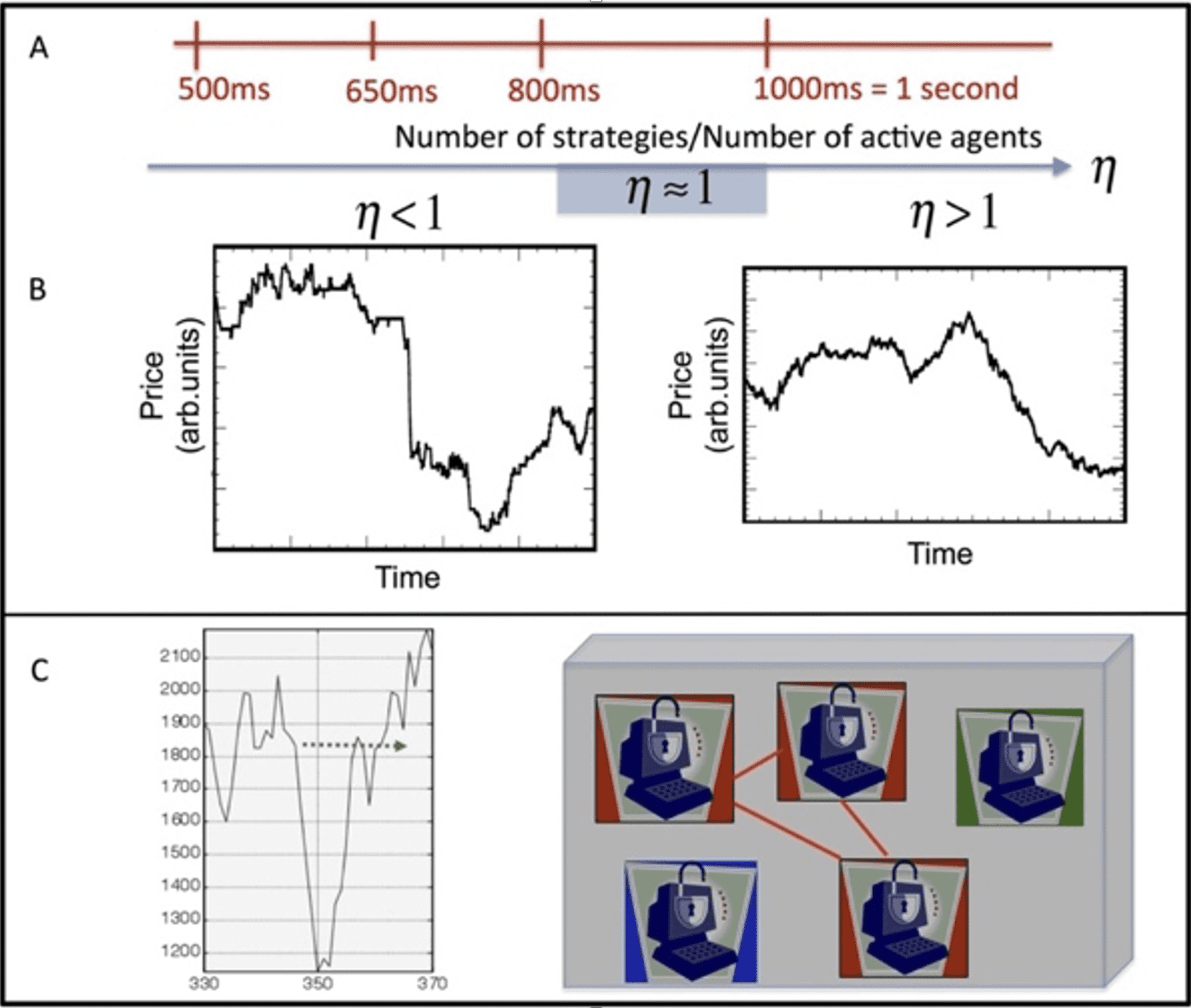

De nézzük is miképp befolyásolja a piac dinamikáját, ha egyazon stratégiával egy nagyobb tömeg kereskedik. Az alábbi ábrára szakdolgozatom összeállítása során találtam rá, amely az egyik legérdekesebb ábrának bizonyult számomra.

A „B” jelű részben két grafikont láthatunk. Az első grafikonon azt a piaci mozgást figyelhetjük meg, amikor a stratégiák számának és az aktív ügynökségek számának hányadosa (éta~n) kisebb 1-nél, ami azt jelenti, hogy többen használnak azonos stratégiát. Ebben az esetben a grafikon mozgásában szembetűnő a hirtelen, nagyobb elmozdulás. Tehát ezekben az esetekben a grafikon sokkal gyorsabban teszi meg a fontosabb árfolyamszintek közti távolságot, mondhatni átugorja azokat az árfolyamokat, ahol a forgalom mértéke elhanyagolható.

Ezzel szemben a második grafikonon azt láthatjuk, amikor az éta értéke 1-nél nagyobb, tehát több stratégiát használnak, mint amennyi az ügynökségek (kereskedő cégek) száma. Ebben az esetben egy sokkal kiegyensúlyozottabb piaci mozgással lehet találkozni, ahol a csökkenés lefolyása inkább hasonlít egy lépcsőzetes lefolyáshoz, szemben az előző grafikonnal, ahol egy szakadék hasonlat lenne a megfelelőbb.

Ebből az ábrából tehát megállapítható, hogy igenis hatással van a piac mozgására, hogy mekkora tömeg használ azonos stratégiát. Minél többen alkalmazzák ugyan azt a belépési jelzést egy adott instrumentumon, a mozgás dinámikája annál intenzívebb és meredekebb lesz.

Ettől függetlenül azonban a piac arra fog menni közép-hosszú távon amerre a trend mutatja, tehát a kereskedési lehetőségünk nem feltétlen romlik, csupán olykor pontosabb és gyorsabb belépők szükségesek a piacon, mint egyéb nyugodtabb időkben.

Érdemes havonta változtatni a stratégián?

Többször megkaptuk már azt a kérdést, hogy “Kell-e egy stratégián változtatni, ha a korábbi eredmények romlottak?”.

Tapasztalatom alapján azt mondanám, hogy a stratégián nem szükséges rendszeresen változtatni. Sőt ha megtaláltuk azt a fő csapásirányt a stratégiában, ami illik a személyiségünkhöz és magabiztosan tudjuk használni, akkor ne változtassunk!

Időnként, nem árt kicsit felülvizsgálni, hogy lehetne-e tovább növelni a profitabilitás mértékét egy-egy kisebb pontosítással, a belépéskor vagy a kiszálláskor. Azonban összességében nem szükséges rendszeresen változtatni a stratégián.

A rosszabb teljesítmény mögött két fő tényező állhat. Az egyik a piac hangulatában bekövetkező változás, a másik a saját mentális állapotunkban (fókuszáltságunkban) bekövetkező változás.

Az első ponttal, amikor a piac hangulata változik meg, sok mindent nem tudunk tenni, ugyanis az rajtunk kívül álló okok miatt következett be. Ilyen lehet például egy hosszabban elhúzódó oldalazás, ahol a stratégiánk kevésbé működik jól, mert nem ilyen piaci környezetre lett kitalálva.

A másik ága a sikertelenségnek azonban, a saját elménk okozta zűrzavar. Ha felismerjük, hogy a sikertelenség pontosan honnan is ered, akkor már félig nyert ügyünk van. Egy jól működő stratégiánál amikor rosszra fordulnak a dolgok, akkor legtöbbször a túlkereskedés áll a háttérben, mint pszichológiai tényező.

A kezdeti sikerek után elérkezik egy pont, amikor felbátorodva, mohón még több pénzt szeretnénk keresni, de közben elfelejtjük a stratégia pontos alkalmazását.

Nem akkor lépünk pozícióba, amikor valóban jelt kapunk, hanem pozícióba szeretnénk lépni és ehhez keresünk belépési jelet. Ugye érezhető a két megközelítés közti különbség?!

Legtöbbször amikor rossz szériába kezdünk kerülni, akkor érdemes egy önvizsgálatot tartani és visszaellenőrizni az utolsó pozícióinkat, hogy mégis mi lehetett a gond. Ha túlkereskedés a hiba forrása, akkor változtassunk rajta!

Ha azonban rajtunk kívül álló okok miatt nem működik éppenséggel a stratégia (más a piaci hangulat), akkor pedig legyünk kicsit türelmesek és várjuk meg, mire újra a mi vitorlánkba fújja a szelet a piac.

Egy általam nagyon nagyra tartott, sokat tapasztalt kereskedőtől hallottam az alábbi mondást: „A trader can do three things, buy or sell or do nothing!”

Ami magyarul annyit jelent: „Egy kereskedő három dolgot tehet, vásárol, elad vagy nem csinál semmit.”

Ha éppen nem vagyunk jó szériában, de a stratégiánk hosszú idő óta bizonyítottan működik, akkor a legtöbb, amit tehetünk a sikerünkért, éppenséggel az, ha nem csinálunk semmit!

(A bejegyzésben elhelyezett kép forrása: www.nature.com/articles/srep02627 (Figure 6) –

A Nature cikk központi témája a magafrekvenciás (HFT) kereskedés volt. Ennek megfelelően értelmezendő a bejegyzésben is az “ügynökség” és “kereskedő cég” kifejezés.)