2008 - A múlt előttünk áll?

Vámos Balázs - 2022.08.20

Vámos Balázs - 2022.08.20

A nyári hónapokban látott emelkedés a szezonalitást figyelembe véve szinte törvényszerű volt. Most azonban elérkezett a piac egy olyan technikai szinthez, amire az árfolyamnak adott reakciója, kulcs fontosságú indikátorként szolgálhat az év hátralévő részében.

Megismétlődhet a 2008-as piaci összeomlás? Ebben a bejegyzésben ezt próbáljuk körüljárni.

Szezonalitás

Kezdjük előszőr a piac állapotának felmérését a szezonalitás megvizsgálásával. A szezonalitás megmutatja, hogy havi bontásban az index milyen százalékban tudott pozitív eredményt elérni a vizsgált időszakban.

Esetünkben 2000-től kezdődően napjainkig vizsgáltuk az S&P 500 index mozgását. Látható, hogy a két legerősebb hónap az április és a december volt az elmúlt 23 évben. A legrosszabb teljesítményeket felmutató hónapok pedig a január, június és szeptember voltak.

Pusztán a szezonalitást figyelembe véve az előttünk álló őszi hónapok inkább a gyengébb teljesítményt vetítik előre a piacokon, mintsem a további nagy emelkedés valószínűségét.

És akkor még nem is tettünk említést arról, hogy a FED szeptembertől kezdődően megduplázza a piacról kivonandó pénzösszeg mértékét. Az eddigi 47,5 milliárd dollár helyett 95 milliárd dollárral fogja csökkenteni a mérlegfőösszegét havi szinten.

Ez szöges ellentétben áll az egy évvel korábbi szituációval, amikor még mennyiségi lazítást folytatott az amerikai jegybank, havi szinten 120 milliárd dolláros stimulussal. A két érték közötti differencia 215 milliárd dollár, havonta!

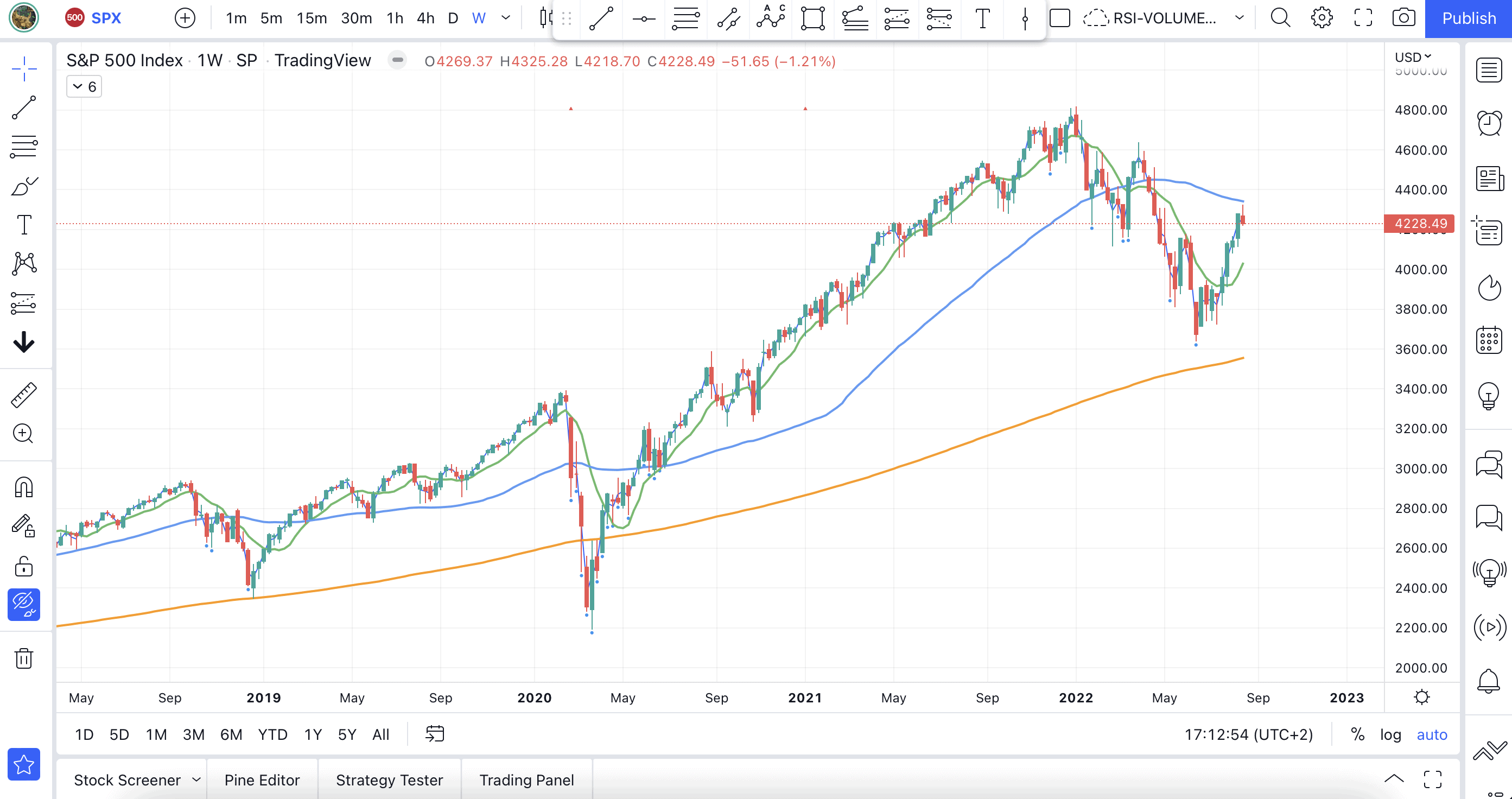

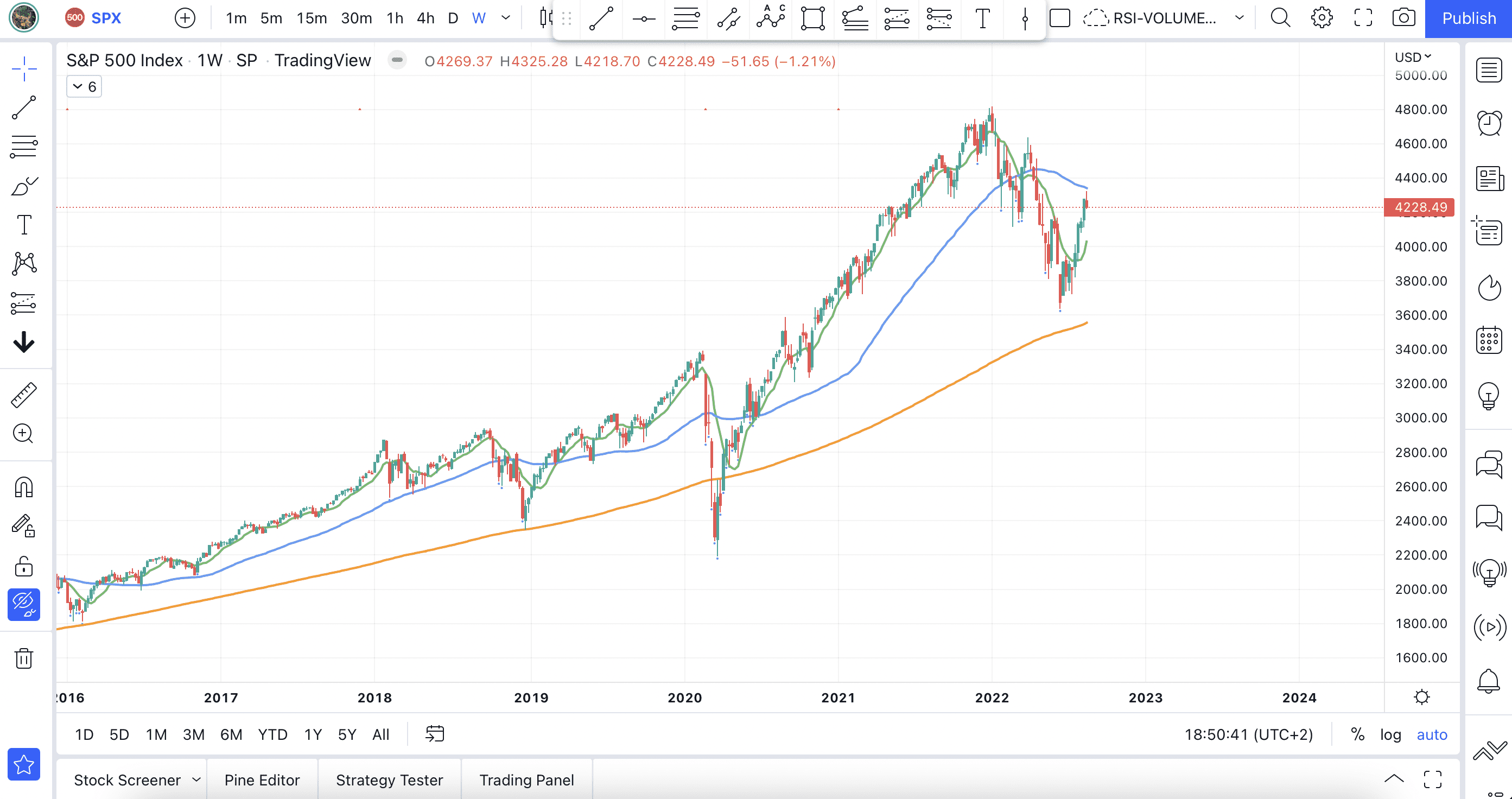

Mit mutat a grafikon?

Most pedig vizsgáljuk meg a technikai elemzés szemszögéből, hogy mit mutat az árfolyamgrafikon. Az év eleje óta tartó csökkenő mozgás júniusban, a 200 hetes mozgóátlag (narancssárga) közelében kifulladt, és egy kisebb felpattanás következett be.

Ez az emelkedő hullám a múlt héten elérte az 50 hetes mozgóátlag (kék) szintjét, ami közel egybeesik a 200 napos mozgóátlag szintjével is. Ez pedig egy kiemelt jelentőségű ellenállás szint.

A szezonalitást és az árfolyam előtt tornyosuló ellenállásszinteket tekintve a további emelkedő mozgásnak egyre kisebb a valószínűsége.

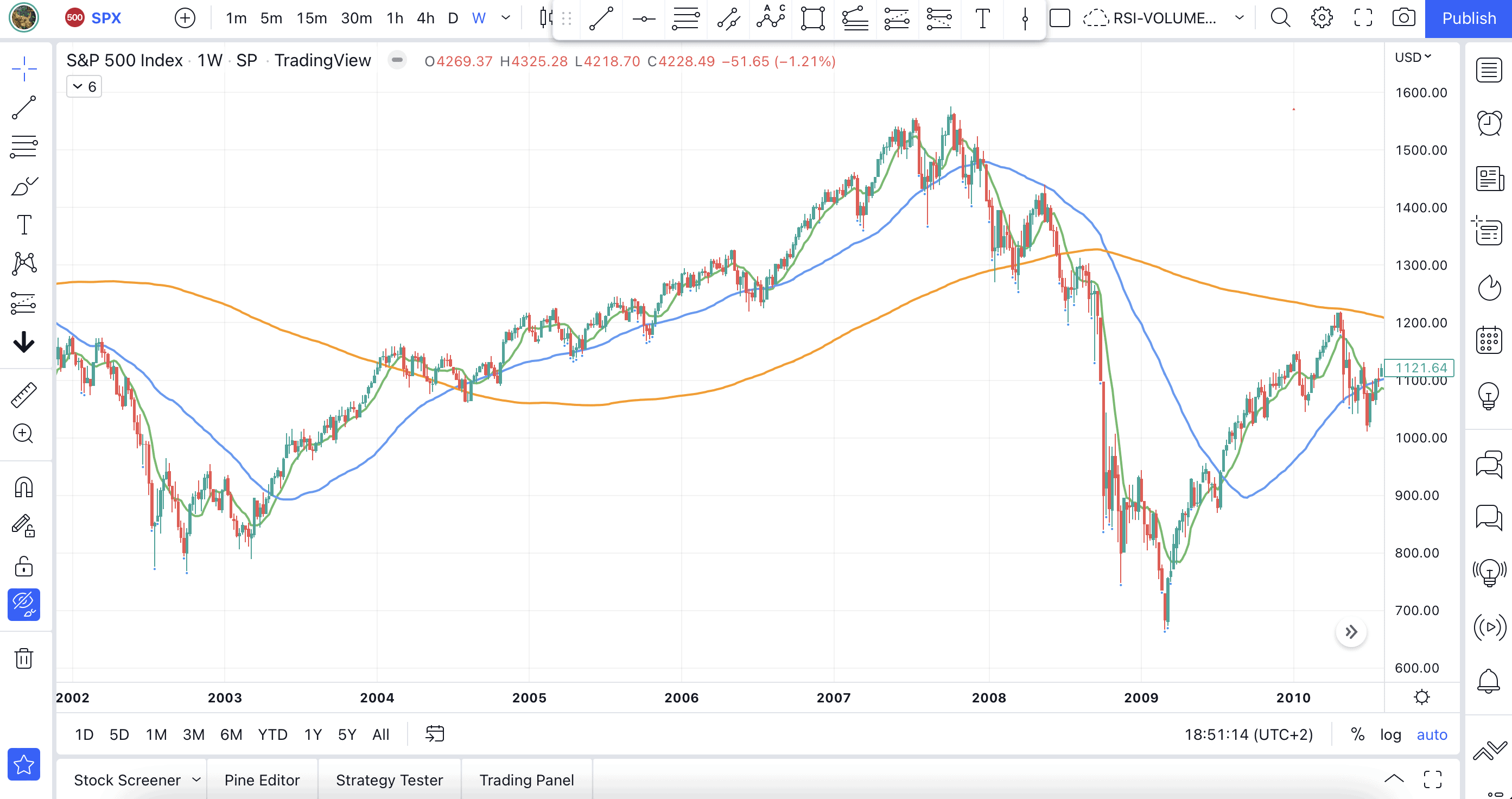

Ami számomra felettébb érdekes volt, hogy a mostani mozgás karakterisztikája mennyire hasonlít a 2008-as mozgás mintázatára. 2008-ban az árfolyam addigi élete csúcsáról lefordult és hasonlóan a mostani szituációhoz, első körben a 200 hetes mozgóátlagot érintette meg.

Ezt követte egy felpattanás, vissza az 50 hetes mozgóátlagig. Az emelkedés ezen a szinten kudarcba fulladt és az árfolyamok újra lefelé vették az irányt.

Amennyiben valóban megállja helyét az analógia, akkor a mostani mozgóátlag érintés után újabb csökkenő mozgás veheti kezdetét.

Az igazi feketeleves akkor jött, amikor 2008-ban az 50 hetes mozgóátlag érintése után újabb mélypontra ment az index. Az árfolyam ekkor fél év leforgása alatt egy felezést hajtott végre, 1300 dollár magasságából 700 dollár alá süllyedt az index árfolyama.

Amennyiben valóban teret adunk ennek az eshetőségnek is, akkor 2023 tavaszára 2000 dollár alatti S&P 500 árfolyam sincs kizárva. Itt azonban gyorsan meg is jegyezném, hogy szerintem ilyen szintű összeomlásra nem feltétlen kell számítani. Akkoriban ugyanis alapjaiban rendült meg a bizalom a pénzügyi rendszer irányába, most pedig egy egészen másfajta gazdasági és geopolitikai helyzettel nézünk szembe.

Szó ami szó, az idei év őszi hónapjaiban több megközelítés is azt mutatja, hogy jöhet egy lefordulás a piacokon, és az emelkedő trend nem biztos, hogy velünk marad.

November, december a szezonalitást figyelembe véve már pozitívabb eredményt szokott eredményezni. Idén az időközi amerikai választások fűszerezhetik meg a befektetői hangulatot november tájékán, úgyhogy ott érdemes lesz majd talpon lenni.

A júniusi mélypont -3670 dollár- elesése jelentene egy igazán rossz óment az árfolyamokra. Ha ez megtörténik, az írásnak folytatása következik.

Címlapkép forrása: https://money.com/stock-market-first-half-2022/